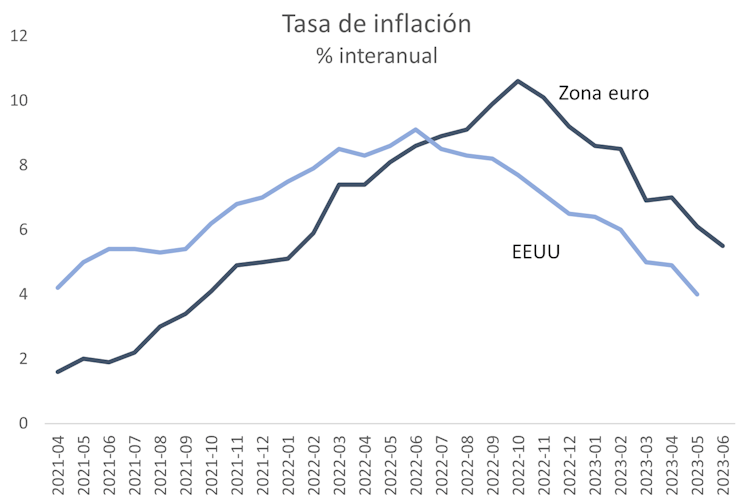

La inflación ha iniciado en los últimos meses un descenso progresivo en ambos lados del Atlántico. Ante esta desaceleración de los precios, hay una pregunta que surge de manera casi automática: ¿cuándo dejarán los bancos centrales de subir los tipos de interés? No está claro, pero sí podemos dar las claves para interpretar por qué es así.

Los objetivos de los bancos centrales

La acción de los bancos centrales sólo puede juzgarse, entenderse y anticiparse a la luz de los objetivos que se les han asignado. Tanto la Reserva Federal de Estados Unidos como el Banco Central Europeo (BCE) tienen la misión prioritaria de asegurar la estabilidad de precios. El resto de bancos centrales comparte la misma meta.

En términos operativos, esta misión se concreta en mantener la tasa de inflación en un valor bajo y estable, que normalmente se cifra en torno al 2%. Es decir, una tasa con la que todos los agentes económicos pueden convivir sin tener que preocuparse de prestarle atención.

Aunque las tasas de inflación hayan caído recientemente, lo cierto es que siguen estando lejos del objetivo marcado. Según la agencia estadística europea Eurostat, la tasa de inflación en la zona euro se habría situado en el 5,5% en junio.

Por su parte, en Estados Unidos el ritmo de crecimiento de los precios se situaba en mayo de 2023 en el 4%. Además, la inflación subyacente, que no incluye los precios de los alimentos no elaborados y la energía por su alta variabilidad, se mantiene en ambos casos en el entorno del 5,5%. Las señales muestran, por tanto, que la inflación está siendo difícil de doblegar.

La señal llega con retardo

Esta resistencia de la inflación apunta a que los tipos de interés tendrán que seguir subiendo. El argumento es sencillo. Si vemos que los precios siguen aumentando a un ritmo excesivo, habrá que pisar el freno más a fondo. Es decir, hay que subir más los tipos de interés para desanimar la demanda de crédito y así reducir el consumo de los hogares y la inversión de las empresas. Hay que enfriar el gasto y la economía. Esta sería la política monetaria adecuada.

Parece fácil, ¿verdad? Pero no lo es, porque la economía no se maneja como un coche. La dificultad radica en los retardos con que funciona la política monetaria. Un símil más acertado que el de la conducción de un coche sería el del manejo de un rover marciano desde la Tierra.

La señal que informa de lo que está ocurriendo en Marte llega a la Tierra con varios minutos de retraso. Lo mismo ocurre con la señal que se emite desde aquí para guiar el vehículo. Si tratásemos de controlar el rover como si fuera un coche, provocaríamos un desastre. Pulsaríamos los controles una y otra vez esperando ver de inmediato una reacción del vehículo. Pero esta no se produciría e insistiríamos con los mandos. Transcurridos unos minutos, seríamos conscientes de que nuestra actividad frenética habría llevado al rover muy lejos de donde queríamos.

Decisión y prudencia para ganar confianza y credibilidad

Algo semejante ocurre con la política monetaria. Esta política se transmite a la economía a través de canales largos, complejos y sometidos a cambios difíciles de anticipar. Por esta razón, los bancos centrales deben actuar con decisión, pero con prudencia. Están obligados a interpretar continuamente lo que sucede, para tratar de distinguir los efectos de sus políticas en medio de un entorno cambiante.

Ante este desafío, han de generar, además, confianza, y ganar credibilidad. De otra forma pueden provocar reacciones en los mercados que pondrían en peligro sus objetivos.

En el actual escenario de inflación eso no es tarea sencilla: los costes de las subidas de tipos se sienten rápidamente, por ejemplo en las hipotecas, mientras que los beneficios en forma de contención de los precios tardan más en manifestarse. Es un caldo de cultivo para el descontento social.

Por si estas dificultades fueran pocas, en cada banco central conviven dos sensibilidades distintas. Por un lado, están los halcones, que participan en la toma de decisiones mostrándose intransigentes con la inflación. De otra parte tenemos a las palomas, que muestran algo más de tolerancia hacia la inflación en aras de preservar el crecimiento.

La dureza de este episodio inflacionista ha hecho que, lógicamente, se impongan los puntos de vista de los halcones. Sin embargo, conforme van acumulándose los costes de la subida de tipos, comienzan a escucharse las voces de las palomas.

Qué señales emite actualmente la economía

Las señales que nos llegan desde la economía tampoco aclaran demasiado el panorama. Vemos que el crecimiento ha ido ralentizándose en Europa. Un país con tanto peso como Alemania ha entrado en recesión técnica, incluso arrastrando consigo a la eurozona.

Estados Unidos también vive esa caída del crecimiento, aunque en el primer trimestre de 2023 ha crecido más de lo que se había estimado. A la vez, los mercados laborales de Estados Unidos y la zona euro parecen tensionados. Presentan tasas de paro en niveles realmente bajos y muchas empresas tienen problemas para encontrar el personal que buscan.

Las tensiones del mercado laboral preocupan especialmente a la Reserva Federal y al Banco Central Europeo. Mayores costes salariales pueden alimentar nuevas subidas de precios por parte de las empresas, en un intento de hacer frente a los mayores costes y preservar sus márgenes. Es la temida espiral inflacionista.

Qué cabe esperar (a corto plazo)

Con este panorama, las últimas declaraciones de los máximos responsables de la Reserva Federal y el BCE auguran nuevas subidas de tipos en los próximos meses.

Tanto Powell como Lagarde han insistido en que reducir la inflación es una tarea ardua que requiere de firmeza. Pero los bancos centrales también empiezan a sugerir que el techo de los tipos podría estar cerca, a finales de 2023 o comienzos de 2024.

Esta situación recuerda a la de un gran buque que se aproxima a puerto. Debe ir reduciendo su velocidad desde una distancia notable. De no hacerlo correctamente, por su inercia podría terminar provocando un caos en el puerto. O podría quedarse parado antes de llegar, obligando a una maniobra más complicada.

El problema para los bancos centrales es que saben a qué puerto quieren llegar (una tasa de inflación baja y estable). Pero no saben exactamente dónde está. Además, lo confuso de las señales que emite la economía hace difícil establecer con precisión la velocidad a la que navegar.

Los próximos meses serán decisivos para despejar esas incógnitas. Mientras tanto, conviene que los pasos que den los bancos centrales sigan siendo prudentes, con subidas pequeñas de los tipos como las que han venido aplicado más recientemente.

José Luis Álvarez, Vicedecano de estudiantes, Facultad de Económicas, Universidad de Navarra.

Este artículo fue publicado originalmente en The Conversation. Lea el original.

Apoya TU periodismo independiente y crítico

Ayúdanos a contribuir a la Defensa del Estado de Derecho Haz tu aportación