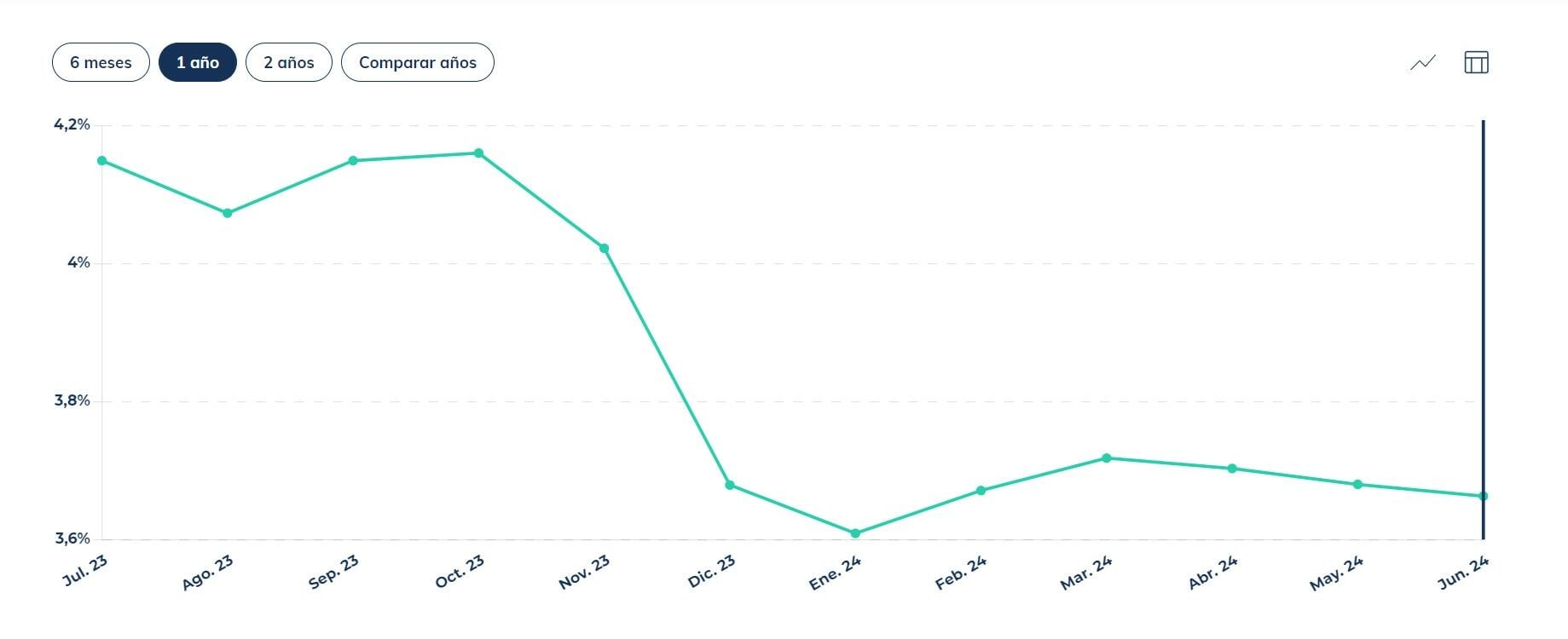

Empecemos por lo fundamental: se acaba el mes de junio y a los hipotecados a un año a los que les toque revisar la cuota de su hipoteca-estando referenciados al más habitual, el euríbor- se ahorrarán algo de dinero en los próximos doce meses en su pago. Una buena noticia.

En concreto, según los cálculos de iAhorro, con una hipoteca por valor de 150.000 euros a 30 años, calculada bajo el valor del euríbor con un diferencial del 0,99%, se ahorrarán del orden de 16 euros y medio al mes, en un año, con 12 cuotas, cerca de 200 euros, el doble si se trata de suplicar la cuantía pedida para pagar la vivienda.

Y es que, un euríbor que cerrará junio en el entorno del 3,658% recorta desde el 3,68% cerrado en mayo, pero la caída no es de cuantía si tenemos en cuenta que acabamos de ver como el BCE toca por primera vez los tipos desde que los comenzara a subir verticalmente en los últimos dos años.

Hay por tanto dos factores a los que hemos de mirar con lupa si queremos entender las razones de este recorte nimio en el mes y por qué los expertos, aunque consideran que seguirá bajando la cuantía del euríbor en los próximos meses, no lo hará con fuerza.

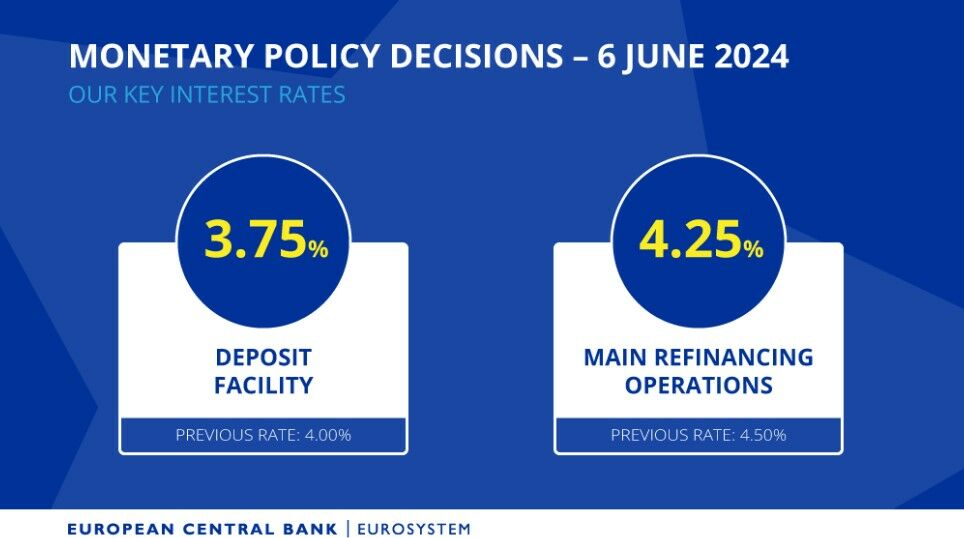

El primero viene de la mano del Banco Central Europeo. La rebaja de tipos implementada por el BCE en su última reunión de 24 puntos básicos solo ha sido un oasis en la inmensidad del mar de los bancos centrales. La situación en la eurozona, más complicada con problemas de crecimiento, ha llevado a este recorte puntual, que como indican desde la institución, no supone un cambio en la política monetaria.

De momento, siguen su hoja de ruta, sin variarla con más mantenimientos del precio del dinero en el verano, a la espera de esa dependencia del dato de la que hacen gala: no se fían de la continuidad de la bajada de la inflación, que incluso en países como España se mueve al alza, y por tanto, incluso, sin movimientos por parte de la Reserva Federal de EEUU, los tipos no se tocan.

Eso ha llevado a que tras la bajada de tipos, el euribor incluso subiera hasta niveles, en sus marcas diarias, del 3,728% el pasado 11 de junio, mientras bajaba en las sesiones precedentes a la decisión, que se produjo el pasado 6 de junio, cuando además bolsas como la española, marcaban sus máximos anuales y de los últimos 9 ejercicios.

Pero es que además, esos niveles de tensionamiento, se han producido por un factor sorpresivo: la deriva de la geopolítica, con los resultados de unas elecciones europeas, en los que la ultraderecha francesa marcaba la pauta ganadora frente al hundimiento del partido del presidente de la república, Emmanuel Macron.

El resultado político, la disolución del gobierno y la convocatoria de elecciones legislativas, que según las encuestas, volverá a perder. Y la posible victoria del partido de Marine Le Pen inquieta en los mercados de deuda, por la potencilidad de una política fiscal expansiva y más centrada en Francia frente a la UE, que tensiona las rentabilidades y las primas de riesgo con refugio en la deuda alemana.

Eso también ha elevado la cuantía del euríbor, que solo ha empezado a bajar desde el pasado día 17, en una tendencia que se mantiene hasta este fin de mes, ya que este domingo, es la primera vuelta de las elecciones francesas.

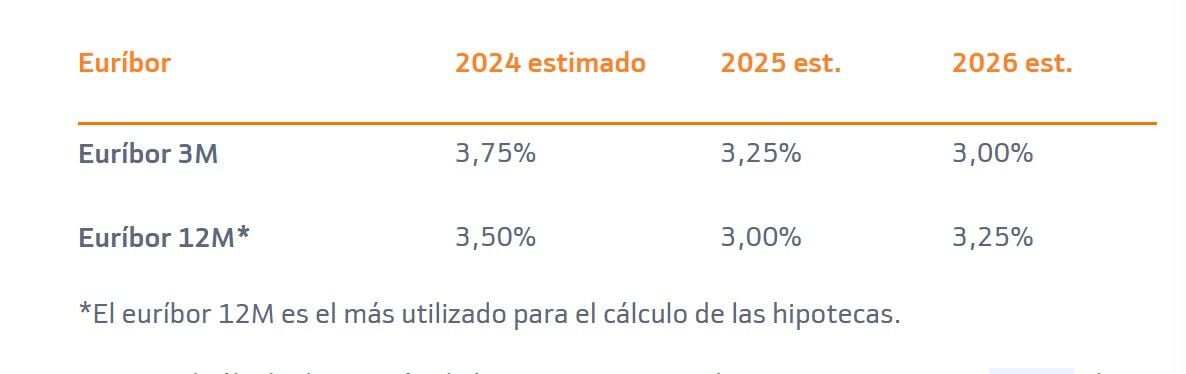

Todos estos factores impiden, de momento una mayor corrección del indicador a la espera de acontecimientos. Bien es cierto que será el tercer mes de corrección para el euríbor a la baja y que, por ejemplo, desde Bankinter coloca el nivel del euríbor a un año en el 3,50%, sensiblemente por debajo de los niveles actuales.

Y es que sus expectativas de bajada de tipos del BCE son nulas. "Nuestro escenario central es que el BCE no volverá a bajar el tipo director este año. Aunque una bajada en la reunión del 12 de diciembre no es totalmente descartable, pensamos que el BCE preferirá esperar a 2025 para continuar ajustando el tipo director. La inflación seguirá por encima del 2% objetivo del BCE durante los próximos meses".

Estimaciones mucho más correctivas para 2025, con un 3% a 12 meses pero con ligera subida en las previsiones que manejan sus analistas para 2026, con un 3,25% en el indicador más utilizado en España para calcular las hipotecas.

Algo más optimistas se muestran desde Ebury, la fintech que controla Banco Santander. Porque estima niveles a cierre del presente ejercicio en una horquilla de entre el 3 y el 3,5%. Consideran desde la firma que el descenso será más lento, por lo que los hipotecados “tendrán que tener un poco más de paciencia” para ver como se reduce la cuantía de sus cuotas hipotecarias.

Itsaso Apezteguia, la autora del análisis señala que “la magnitud de la caída del euríbor dependerá del ritmo de los próximos recortes de tipos por parte del BCE, que a su vez dependerán de los próximos datos de inflación”, ese 'data dependand' del que hablábamos y que la presidenta del BCE, Christine Lagarde no se cansa de recordarnos.

Y es más avisa que tampoco se puede descartar, en función de cómo evolucionen los precios, nuevas subidas en el euríbor. Cursos gratuitos para invertir en bolsa

Apoya TU periodismo independiente y crítico

Ayúdanos a contribuir a la Defensa del Estado de Derecho Haz tu aportación