El Vontobel US Equity no necesita mucha presentación, porque es un viejo conocido de muchos. Pero sí quería resaltar dos motivos principales por los que he elegido un espacio que podría haber ocupado otro fondo. El primero de ellos es la calidad histórica del fondo.

El fondo da lo que se le pide, que no es poco. Por tanto, no tendría el fondo en momentos de rallies bursátiles, pero sí en momentos de incertidumbre o de posibles caídas. Y esto se debe a la beta defensiva que siempre ha tenido. En segundo lugar, pero no menos importante, el enfoque ante las próximas elecciones. Salvo los fondos indexados, es raro encontrar gestores que no analicen el plano político en un año electoral americano, pero desde Vontobel están haciendo un esfuerzo extraordinario por tratar de aportar una visión más cercana a la realidad. Me explico: cada vez más, las decisiones de política monetaria y fiscal (decisiones políticas) afectan a los mercados de manera más profunda. Muchas veces los análisis que hacemos se quedan en nada ante una decisión de un gobernante sobre determinado sector. Recordemos las regulaciones en China en el año 2020 en sectores como el educativo o el de videojuegos. O baste ver los estímulos actuales en este mismo país. Y no pensemos que esto es cosa de China; en Europa y Estados Unidos es más de lo mismo.

Desde Vontobel están tratando de aproximar qué efectos puede tener en los mercados los resultados electorales en Estados Unidos. Y, aunque insisto en que esto lo hacen todas las gestoras, Vontobel lo está haciendo de modo particular. Este mismo jueves han tenido un evento en España en donde estuvo Florentino Portero, un destacadísimo experto en relaciones internacionales. Las preguntas que trataban de analizar son, por poner un ejemplo: ¿hasta dónde puede llegar el poder ejecutivo? o ¿cómo influye el equilibrio de fuerzas en el Congreso en la gobernabilidad? No es que los gestores tengan que perder de vista su trabajo de análisis de compañías y gestión del fondo, pero sí abordar desde los perfiles que más saben de política, las repercusiones de cada escenario posible. Este esfuerzo que hace la gestora suiza merece la pena que se sepa porque nos puede dar pistas de cómo hacer una selección de valores más acorde con los posibles resultados electorales.

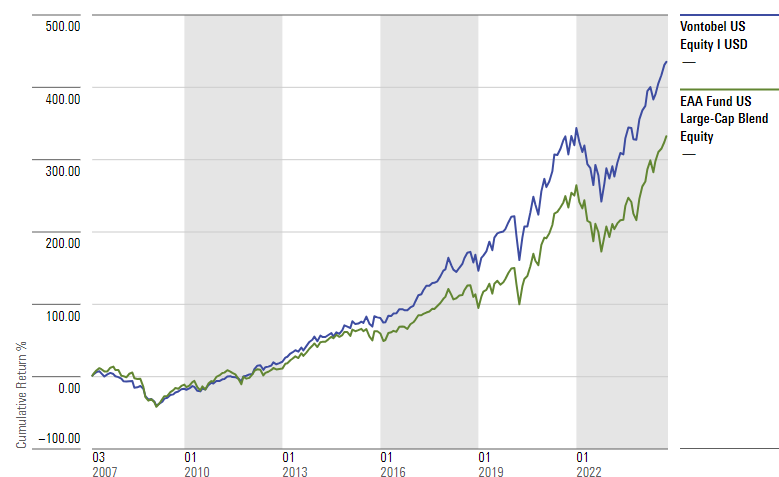

Más allá de estos dos comentarios, vamos a hacer un análisis muy rápido del fondo. El Vontobel US Equity se destaca por su enfoque cauto. Esto le ha llevado a rentabilidades que suelen estar por encima de su categoría. En momentos de grandes subidas se queda atrás, pero en mercado planos o en caídas lo hace mucho mejor. Y claro, si se cae menos, con poca rentabilidad que obtengas después, merece la pena. Por poner negro sobre blanco, en 2018 cayó un 0,8% frente al -3,6% de su categoría. Y en el año 2022 cayó un 15,7% frente al -30,3% de la categoría o al -31,5% de su índice de referencia.

Para que veáis que el fondo cumple con su objetivo, el riesgo medido a través de la volatilidad es muy bajo con respecto a la media de la categoría (15,1 frente al 21 de la categoría), pero la rentabilidad está por encima de la media; presenta un Sharpe ratio del doble que los pares; un Alpha de 1,9, frente al -3 de su categoría; y una beta de 0,63, frente al 0,9 de sus comparables.

Aunque el fondo tiene un estilo blend, el sector con mayor peso es el tecnológico (20,5%). Eso sí, seguido del sector salud, mucho más defensivo (17,3%) y del financiero, mucho más estable (17,1%).

El fondo está concentrado en unas 40 posiciones (actualmente 39) y son bien conocidas por todos: Amazon, Coca-Cola, Mastercard, Microsoft…

Por centrarnos, el Vontobel US Equity no es que sea el mejor fondo, pero es un fondo que cumple con su objetivo y ahora está haciendo un esfuerzo adicional con las elecciones americanas. Tendremos que estar pendientes de qué pistas nos dan en Vontobel con la selección de sectores y compañías.

Cursos gratuitos para invertir en bolsa

Apoya TU periodismo independiente y crítico

Ayúdanos a contribuir a la Defensa del Estado de Derecho Haz tu aportación