Hemos tenido que esperar prácticamente al último trimestre del año para que las bajadas de tipos sean una realidad a ambos lados del Atlántico. Este giro de la política monetaria de los bancos centrales, unido a unas bolsas en máximos, harían a muchos pensar que "todo va bien" o, al menos, "va mejor"... Sin embargo, lo cierto es que las "alarmas económicas", si ya no retumban, siguen sonando y pueden estar avisándonos de que quizá lo peor no haya pasado.

Lo que la historia dice... ¿Recorte de tipos = Recesión?

Si miramos hacia atrás, la historia nos dice que, algunas veces, los bancos centrales han reducido las tasas de interés porque esperaban que las condiciones económicas empeoraran a corto plazo y querían suavizar preventivamente el golpe, aun sabiendo que no siempre se puede evitar una recesión por completo.

En este sentido, obviando las bajadas de tasas durante la pandemia, la Fed ha tenido seis ciclos de recortes desde 1990 y, a partir del momento en que empezó a reducir tasas,la economía ha caído en recesión 18 meses después en promedio. "Pero se trata de un rango amplio: por ejemplo, después de que la Reserva Federal comenzó a recortar tipos en julio de 1995, pasaron 69 meses hasta que se produjo una recesión. Mientras, tras los recortes de julio de 1990 y enero de 2021 una recesión comenzó inmediatamente, en el primer caso, y sólo dos meses después, en el segundo", según datos de CNN.

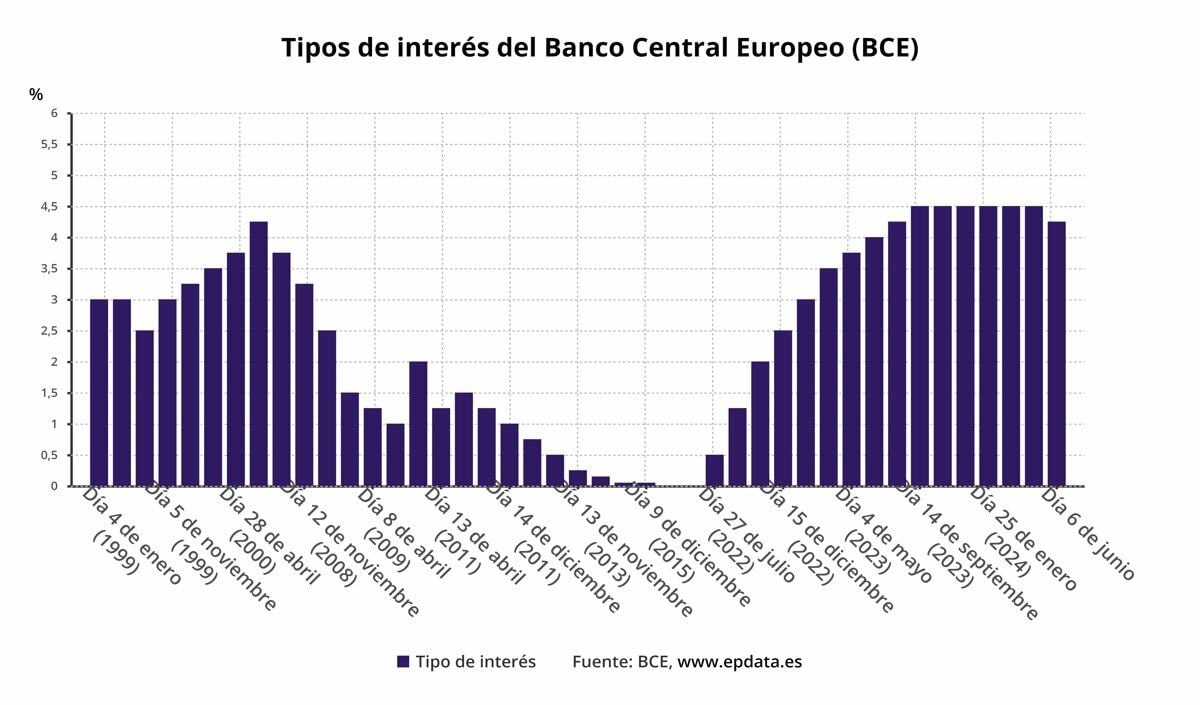

Si miramos al BCE, la historia del banco europeo tiene poco más de 26 años, por lo que la estadística de cómo afecta un ciclo de recortes no es tan significativa como la de la Fed. Desde la entrada en vigor del euro el 1 de enero de 1999, cuando los bancos centrales de la eurozona establecieron la tasa de cambio en el 3%, el BCE ha bajado los tipos en 25 ocasiones.

En este 2024 el BCE ha hecho dos recortes de 25 puntos básicos, siendo las primeras rebajas del tipo principal desde 2016 y la primera rebaja de la tasa de depósito desde 2019.

Desaceleración económica: Europa vs EEUU

Pero las bajadas de tipos de septiembre han llegado acompañadas (como suele ocurrir) de bajadas en las previsiones económicas. Así, se prevé que la economía de la Eurozona crezca un 0,8% en 2024, un 1,3% en 2025 y un 1,5% en 2026, lo que supone una ligera revisión a la baja respecto a las proyecciones de junio, que preveían un 0,9%, un 1,4% y un 1,6%, debido principalmente a una menor contribución de la demanda interna en los próximos trimestres. Por su parte, la Fed también ha revisado en una décima a la baja las previsiones de crecimiento económico para 2024 hasta el 2%, aunque mantiene las de 2025 y 2026 en el 2%.

"Los riesgos de crecimiento en la eurozona están firmemente sesgados a la baja", señalan desde MFS Investment Management. Según su estratega de deuda soberana europea y gestora de carteras, Annalisa Piazza, "esto podría llevar al BCE a acelerar el ritmo de sus recortes de tipos en el futuro. Evitar una recesión es clave para los fundamentos macroeconómicos del crédito y es probable que una mayor relajación del BCE aumente el apetito por esta clase de activos".

Mientras, en EEUU, la Oficina de Análisis Económicos del país norteamericano publicó la semana pasada su actualización de referencia del PIB del segundo trimestre, con un dato fundamental: "la renta interior bruta (RIB) se ha revisado considerablemente al alza, un 3,4% intertrimestral para el 2T y también para los trimestres precedentes. La economía estadounidense ha ido viento en popa. Para que quede claro, en teoría, la RIB debería ser igual al PIB, ya que analiza las dos caras de la misma ecuación (renta, es decir, salarios y beneficios, frente a producción, es decir, bienes y servicios), pero rara vez lo hace. La buena noticia es que la diferencia entre ambos ha desaparecido en gran medida, lo que refuerza los argumentos a favor de un aterrizaje suave en EEUU", añade Benoit Anne, Managing Director del Grupo de soluciones de inversión de MFS.

Los argumentos a favor de un aterrizaje suave en EEUU

También desde Wells Fargo consideran que un aterrizaje suave es más probable que una recesión en el país americano. Vemos un "camino lleno de baches hasta principios de 2025, antes de entrar en una suave recuperación del crecimiento", dicen. Por un lado, los analistas del banco sostienen que la desinflación seguirá su curso, lo que debería estimular el gasto de los consumidores y elevar los ingresos reales. Por otro, "el sector servicios sigue en expansión, y creemos que estas tendencias divergentes se traducen en un crecimiento económico sostenido", enfatiza la entidad, que añade que "las condiciones financieras se mantienen favorables, lo que da un respiro a sectores sensibles al crédito, como las pequeñas empresas y el sector inmobiliario".

Además, un aspecto crucial que refuerza las perspectivas de un aterrizaje suave es el mercado laboral. A pesar de que se anticipan incrementos en el desempleo, Wells Fargo cree que éste será impulsado más por la llegada de nuevos trabajadores que por despidos. Todas estas estas circunstancias "están impidiendo la contracción financiera habitual que se observa en las fases finales de un ciclo", la cual frecuentemente anticipa una recesión.

También en Bank of America apuestan por un soft landing en la economía estadounidense. Los analistas de BofA señalan que las cifras de empleo "agregan combustible" a las expectativas de que la Reserva Federal está en camino de sofocar la inflación sin provocar una desaceleración más amplia en el mercado laboral o la economía en general, un escenario conocido como un "aterrizaje suave".

Mismo pensamiento que el que tiene Paul Diggle, economista jefe de abrdn, que está convencido de que "la economía estadounidense experimentará un aterrizaje suave, ya que los riesgos de inflación se han moderado y las bajadas de tipos están en marcha". Eso sí, advierte que "nos preocupan cada vez más los riesgos de recesión ante la desaceleración de la actividad, especialmente en el mercado laboral".

Y es que, como apunta el analista de mercados de iBroker, Antonio Castelo, "el mercado está muy despistado y siempre hay estudios que muestran el riesgo de recesión, aunque es más complicado que la economía americana llegue a ese punto. Hay más riesgo en Europa", dice Castelo.

Los argumentos a favor de una recesión en Europa

En este sentido, el analista independiente Rafael Ojeda lo tiene claro: "que no se produzca una recesión con lo que está sucediendo sería un poco la excepción a la regla. Lo lógico y normal es que estas bajadas de tipos de interés acompañen una recesión", señala . "Estados Unidos contemplaba la posibilidad de una recesión y por eso tardaron tanto en bajar tipos de interés, porque el crecimiento de la economía era lo suficientemente fuerte como para lograr o que no hubiera una recesión o que fuera lo más débil posible, y creo que lo va a conseguir. En el caso de Europa, la situación es bastante más complicada. Hay países, como Alemania, que tienen que tirar de Europa y no lo están consiguiendo, fundamentalmente por el débil crecimiento económico de China".

Además, "en Europa los PMI manufactureros no están creciendo, sino decreciendo, y la situación no parece que vaya por buen camino. La prueba está en que la ultraderecha está ganando fuerza en muchísimos países, y el motivo no es otro que el malestar dentro de las economías occidentales", añade Ojeda. Además, no hay que olvidar que "Estados Unidos innova, China copia y España legisla, y ese es el gran problema que nos encontramos: somos tan duros con nuestra regulación que nos hacemos muy poco competitivos". Por todo ello, "será difícil que Europa escape de una recesión, aunque no será tan profunda como mucha gente augura", vaticina Rafael Ojeda.

Las señales que activarían las alarmas a ambos lados del Atlántico

Precisamente, la dureza de la misma va a depender, sobre todo, de elementos como la subida del precio del crudo, que podría reactivar la espiral inflaccionaria. Pero, tal y como cuenta Fernando Luque, Editor de Morningstar, ese elemento no sólo podría agravar aún más la situación de Europa, sino que también podría perturbar el escenario idílico de aterrizaje suave en EEUU. "Lo que podría hacer descarrilar este final de año que se antoja positivo para las bolsas, es todo lo que puede perturbar a la Fed, y que la inflación se reavive sería una de esas señales".

En este mismo sentido, el analista de mercados Manuel Pinto cree que, aunque "en principio vemos un aterrizaje suave en EEUU, tanto por las buenas cifras corporativas del último trimestre, la rebaja de los salarios y unos datos macroeconómicos de crecimiento del 3% en este trimestre de Estados Unidos, nunca hay que olvidarse de los riesgos macroeconómicos", que podrían dar la vuelta a la 'ya pensada hoja de ruta' de la Fed. Ahora mismo, "el mercado descuenta que la inflación ya ha sido batida y desestimar ese riesgo puede ser uno de los mayores errores que nos encontremos de cara a los próximos meses. Las materias primas energéticas han tenido un recorrido a la baja en los últimos meses importante que han derivado en una bajadas de los precios (pero podrían subir), China se ha sumado a una deflación que se ha ido poco a poco intensificando (pero con los estímulos del Gobierno podría recuperarse e incrementar de nuevo los precios), etc. Por tanto, a pesar de que las proyecciones muestran un camino de desaceleración hacia el 2%, estas nuevas variables y cualquier tensión geopolítica que no controlemos que pueda también ofrecer signos de volatilidad, puede impulsar al alza a la inflación", detalla Pinto.

Además, y más allá de las 'alarmas de precio', el analista de fondos de Ei, Carlos Arenas, apunta a otras tres señales del mercado que nos hacen prever un escenario que no es tan positivo. En primer lugar, "no hay que olivarse de la regla de Sahm, un indicador adelantado de crisis; según este indicador, Estados Unidos ya debería entrar en recesión". En segundo lugar, "la M2, la masa monetaria en Estados Unidos se está contrayendo, lo que supone otra dificultad añadida: menos concesiones de créditos en Estados Unidos, a pesar de la bajada de tipos de interés" dice Arenas. Y, por último, "otra señal está en el empinamiento de la curva: cuando está desinvertida y vuelve a la inversión, es un hecho que, históricamente, ha venido seguido de la entrada en recesión en Estados Unidos. Eso sí, habrá que ver la magnitud de esta recesión".

También desde XTB destacan que "la tasa de desempleo en Estados Unidos ha aumentado de forma constante últimamente, activando la regla Sahm, algo que ya ha ocurrido antes de las recesiones anteriores, mientras la creación de nuevos empleos en el último trimestre ha activado la voz de alerta en los inversores". Por otra parte, "la lectura de la confianza del consumidor, que representa casi el 70% de la economía estadounidense, registró la semana pasada su mayor caída intermensual en tres años. Además, con el crecimiento del PIB del 3% en el segundo trimestre confirmado la semana pasada, el crecimiento del PIB en la primera mitad de este año fue del 2,2%, lo que representa una caída respecto del 4% en la segunda mitad de 2023. Teniendo en cuenta que Estados Unidos tiene un déficit fiscal de casi el 7% del PIB, conseguir un crecimiento del PIB del 3% puede no ser suficiente".

Cursos gratuitos para invertir en bolsa

Apoya TU periodismo independiente y crítico

Ayúdanos a contribuir a la Defensa del Estado de Derecho Haz tu aportación