La economía española se consolida como una isla de recuperación dentro de un continente, el nuestro, que muestra evoluciones muy dispares, en un momento además de inestabilidad política para alguna de sus principales economías como la francesa. En este contexto, el INE ha revisado ligeramente al alza el dato de crecimiento del PIB del 1T24 para España y según el nuevo dato, el PIB creció un 0,8% intertrimestral, un 0,1% más de lo estimado inicialmente y el mayor avance en siete trimestres.

Y si hay un sector que funciona bien cuando la economía va bien, ya sabemos, es el sector turismo y en este caso, además, no solo tira en positivo porque todo vaya bien, sino que todo parece ir bien gracias a él. Venimos de un 2023 en el que España recibió 85,06 millones de turistas extranjeros, nueva cifra récord. En 2024, el número de llegadas internacionales a nuestro país ha aumentado un 14,8% en el 1T24 en dato interanual y superando la fortaleza de 2023. Hasta el mes de abril, llegaron a nuestro país 24 millones de turistas internacionales, el mejor comienzo de año en la serie disponible.

Y no solo vienen, sino que aumentan su gasto. Así, el gasto medio por persona supera los 1.300 euros (media de enero a abril), +19% respecto a 2019. Las exportaciones de servicios turísticos crecen en dato intertrimestral un 19% en el 1T24, con reflejo en el superávit de la balanza de servicios turísticos, que en marzo de 2024 era del 4,2% del PIB, desde el 3,7% de un año atrás. Las nuevas previsiones para este 2024 consideran que el sector aportará en torno al 0,6% al crecimiento previsto del 2,4% del PIB. El peso del PIB turístico sobre el PIB total alcanzará previsiblemente en España en 2024 el 13,0%.

Si nos fijamos ahora en el turismo doméstico, el de casa, la fortaleza es también reseñable, si bien en los cuatro primeros meses de 2024 empieza a reflejar menores desplazamientos (–2,2% interanual en enero-abril), pernoctaciones (–1,1%) y una moderación del gasto turístico en el país (+5,4% en media interanual según el indicador del portal de Economía en tiempo real de CaixaBank Research).

AEROPUERTOS

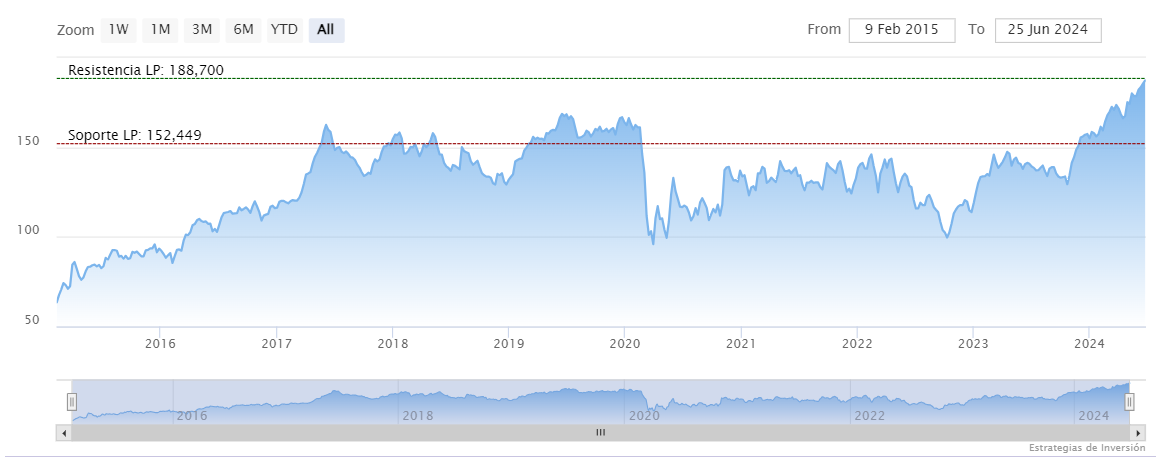

Precisamente la fortaleza del sector se refleja en la revisión al alza que ha realizado el gestor aeropuertos español para los datos de crecimiento de tráfico de pasajeros en 2024. La previsión actual apunta al crecimiento del 8,3%, en comparación con las cifras del año anterior, una proyección que supera el rango anterior, que oscilaba entre el 3,8% y el 7,1%.

En el año 2023, Aena alcanzó un hito al registrar más de 283 millones de pasajeros, estableciendo un récord histórico para la compañía. Ahora, con la nueva previsión de crecimiento del 8,3% para 2024, se espera que la cifra de pasajeros supere los 300 millones. Y es que, de enero a mayo de 2024, el número de pasajeros que han transitado por la red de aeropuertos de Aena en España ha aumentado en un 11,4% en comparación con el mismo período del año anterior, alcanzando un total de 114,7 millones de pasajeros.

HOTELES

Si miramos al detalle los datos del sector hotelero, entre enero y abril, se registraron 87 millones de pernoctaciones, lo que supone un crecimiento del 7% interanual, el mejor arranque de año para el sector. Las pernoctaciones de turistas internacionales crecen un 12% en los cuatro primeros meses del año respecto al mismo periodo de 2019. Las estancias de residentes se contraen un 1,1% vs datos de 2023, pero muy cerca de máximos históricos.

Fortaleza de demanda que no tiene compensación con mayor oferta hotelera que se mantiene por debajo de niveles de 2019, con unos 400 establecimientos menos, aunque prácticamente la misma oferta de habitaciones. Eso sí, mejora la calidad de la oferta del sector, con oferta creciente en el segmento de mayor categoría y menor oferta en hoteles de menos calidad. Una tendencia que están potenciando compañías como Meliá y así nos lo contaba su Consejero Delegado, Gabriel Escarrer en El Punto de Mira. Esta situación favorece que las tasas de ocupación se mantengan elevadas, del 67,5% de ocupación de habitaciones disponibles en media de 2023, frente al 65,8% registrado en 2019. Y ya se sabe que, a más ocupación, más rentabilidad para el negocio. Así, en 2023 en RevPAR, o euros por habitación disponible llegó a 74,34, + 16% vs 2022. Y en lo que va de 2024, a las puertas del arranque de la temporada alta, los precios no se moderan. Entre enero y abril se recaudaron unos 67,2 euros por habitación, un 10% más que en el mismo periodo de 2023.

No todo es un camino de rosas para el sector. El negocio del turismo tiene importantes riesgos que monitorizar e importantes cambios estructurales que acometer. Empezando por la recuperación de otros destinos competidores, impacto de los Juegos Olímpicos en París en 2024 y posible debilidad en el turismo doméstico debido a una mayor renta disponible de las familias que podría impulsar las salidas fuera de España y a la demanda embalsada de turismo en el extranjero.

Pero el reto estructural más destacado, en mi opinión, es la gestión de los flujos turísticos para conseguir un crecimiento sostenible. La actividad turística genera fuertes externalidades negativas en las localidades receptoras que están poniendo en pie de guerra a comunidades, entes públicos, vecinos, residentes y a los propios turistas. Externalidades como el impacto en el mercado de la vivienda local, presión sobre los servicios públicos básicos u ocupación de los espacios públicos. Posibles soluciones que se empiezan a implementar, no sin controversia, son la tasa turística, regulación de pisos turísticos, medidas para desestacionalizar el turismo, diversificarlo por regiones, entre otras.

Estas son las potencialidades y los retos de un sector representado en el IBEX 35 por tres compañías:

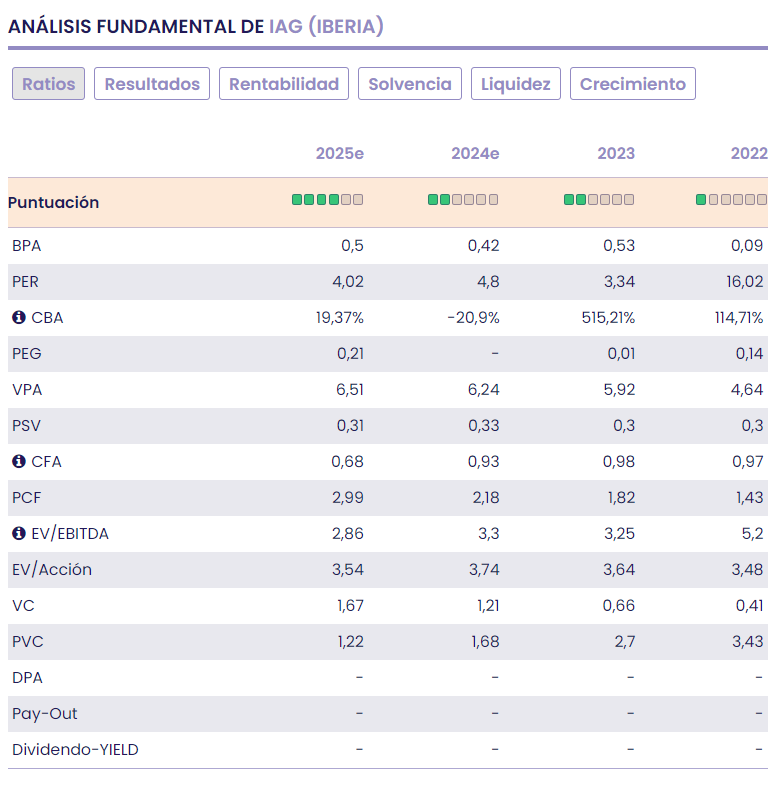

Aena

En una valoración por ratios y múltiplos bursátiles, Aena no está barata y cotiza a 17v PER bajo BPA estimado para 2024 de 11,03€/acción. Ratio sobre ventas en 5,13v, con EV/EBITDA de 10,74v. La rentabilidad sobre dividendo-yield de Aena, a precios de este informe supera el 4%.

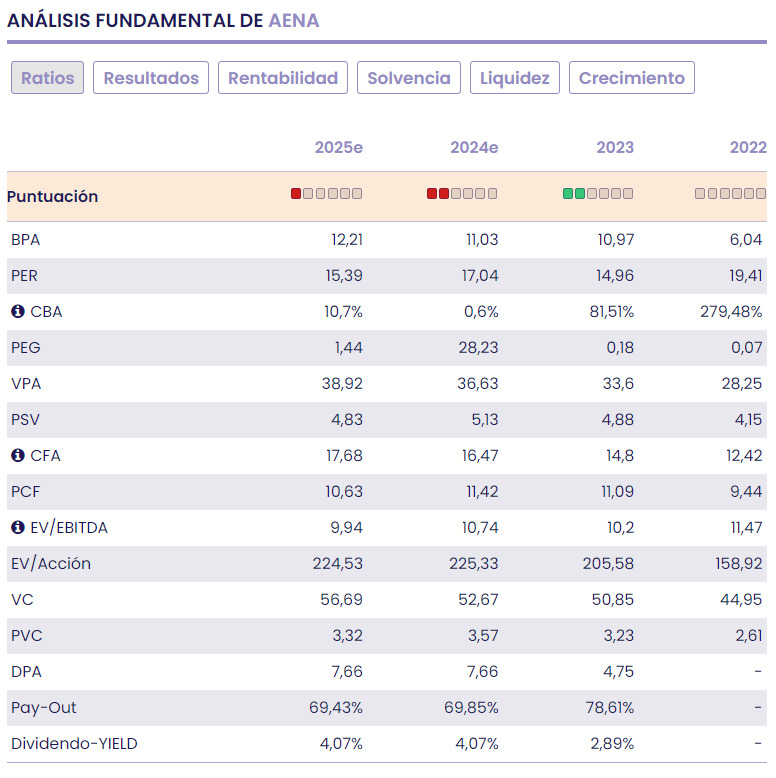

Amadeus

En una valoración por ratios y múltiplos bursátiles, Amadeus no cotiza cara. El mercado paga un PER de 22,2v, con BPA estimado de 2,89€/acción para 2024. Ajustado este ratio por el crecimiento estimado para el BPA, el ratio PEG se sitúa en niveles de infravaloración (inferior a 1v). Ratio sobre ventas en 4,74v y EV/EBITDA de 12,76v, desde niveles históricos más ajustados. La rentabilidad sobre dividendo-Yield de Amadeus a precios de este informe es del 3%.

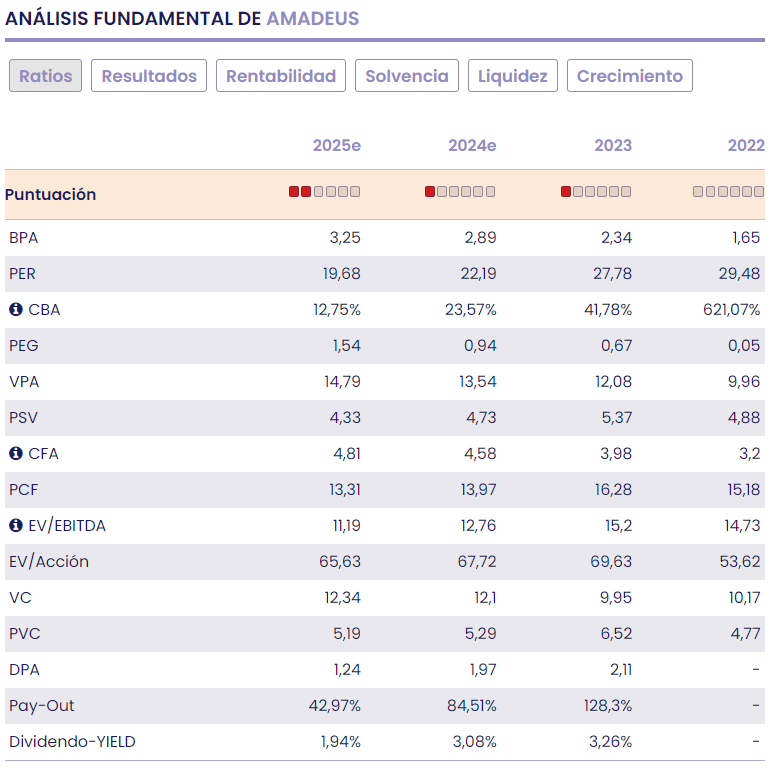

IAG (Iberia)

En una valoración por múltiplos y ratios bursátiles, IAG cotiza con fuerte descuento en el Ibex 35. El mercado paga un PER de 4,8v, con ratio sobre ingresos de 0,33v y EV/EBITDA en 3,3v. Mejora de forma destacable su solvencia y fortaleza financiera. No hay dividendo por el momento, pero debe estar al caer.

Melia Hotels

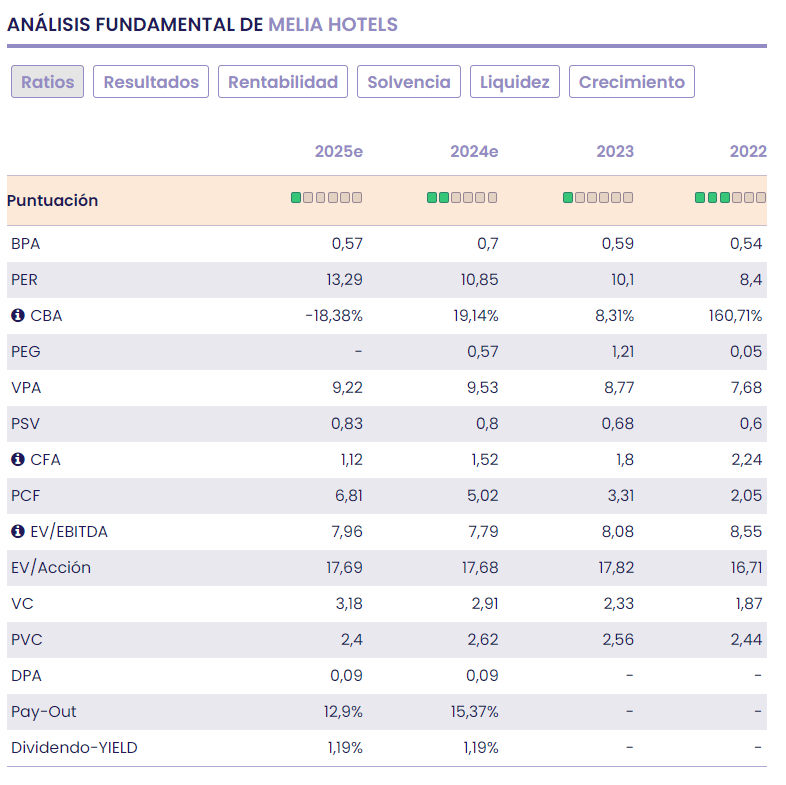

En una valoración por ratios y múltiplos bursátiles, Meliá cotiza a 10,85v PER, con previsión de BPA de 0,7€/acción para 2024. El mercado paga 0,8v ventas y EV/EBITDA en 7,8v. La rentabilidad sobre dividendo-Yield de Meliá en el Ibex, a precios de este informe es baja, pero significativa, del 1,2%.

Cursos gratuitos para invertir en bolsa

Apoya TU periodismo independiente y crítico

Ayúdanos a contribuir a la Defensa del Estado de Derecho Haz tu aportación