Una de las apuestas de las gestoras para combatir esto, han sido los mercados privados. El volumen de activos en mercados privados ascendía a 13,1 billones de dólares en junio de 2023 según datos de McKinsey, y el 63% de este, corresponde a estrategias de private equity.

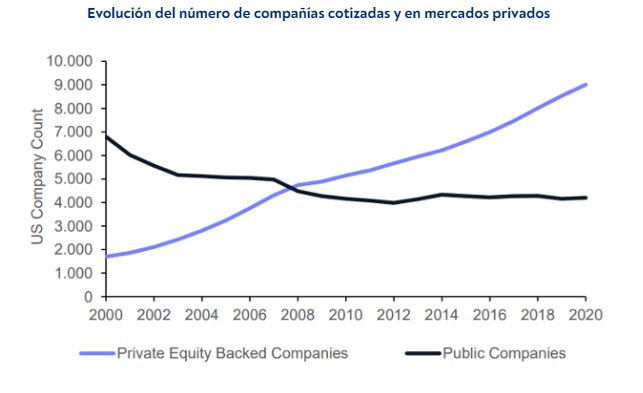

Cada vez hay más operaciones de private equity. Se ha convertido en una estrategia de inversión más normalizada, en la que cada vez hay más fondos y más gestores dedicados a esta estrategia y hay motivos para ello. Desde Crescenta, para su Ceo y Co-Fundador Ramiro Iglesias el principal motivo es “que cada vez son más las compañías privadas que tienen potencial para escalar su crecimiento si reciben financiación. Y cada vez hay menos interés por parte de las compañías grandes en salir a los mercados públicos, los mercados cotizados, porque, si pueden encontrar financiación de partícipes o de un fondo, generalmente es más fácil y les permite tener un crecimiento más orgánico, más estable, en el que la compañía experimenta menos volatilidad”.

Además, Ramiro Iglesias también señala el auge en el ámbito de la demanda. En palabras del Ceo y Co-Fundador de Crescenta, “esta es una estrategia de inversión que tiene unos 30 años de historia. Hace unos años se percibía y se le llamaba capital riesgo, porque no tenía un track record suficiente como para poder saber si era una estrategia de inversión que pudiera dar unos buenos retornos de manera sólida sin asumir unos grandes riesgos al invertir en ella. Sin embargo, las últimas décadas han demostrado que los buenos gestores que han hecho compraventas de compañías privadas han tenido mucho éxito consistentemente”. Algo que ha hecho que, cada vez más inversores, tengan más apetito por invertir en este activo, “porque es un activo que da buena rentabilidad mitigando bastante el riesgo”.

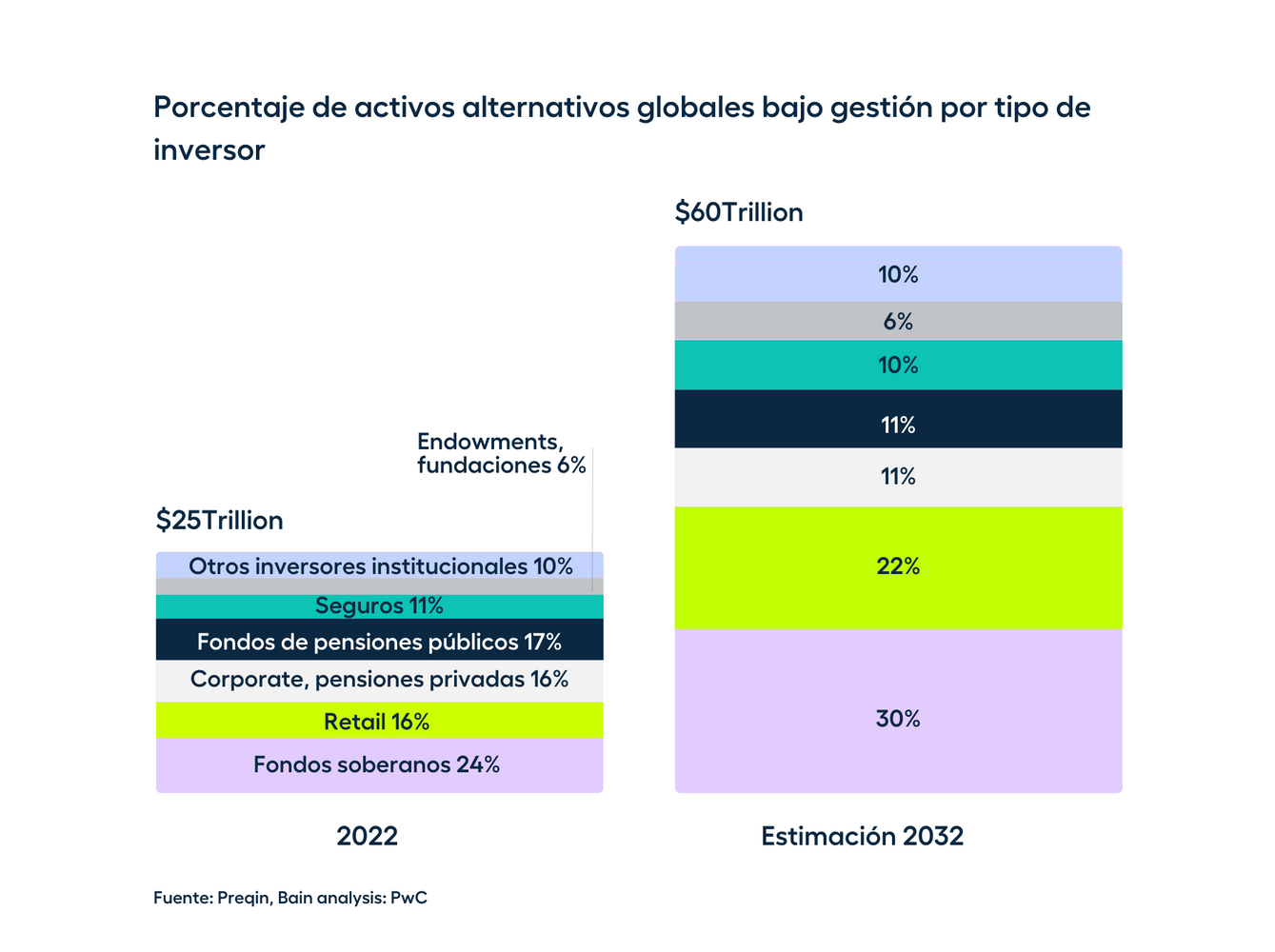

Según estimaciones de la consultora Bain and Company, esta apuesta por los mercados privados hará que los activos bajo gestión de estos vehículos de inversión alcancen un volumen global de entre 60 y 65 billones de dólares en 2032. Y esto a su vez, se estima que lo que permitirá es que los ingresos por comisiones pasen de los 0,9 billones a los dos billones de dólares en este periodo.

Desde Crescenta señalan que dar entrada a inversores minoristas va a hacer que los fondos tengan menos dependencia de los inversores tradicionales. Con los inversores minoristas, los fondos tendrán mñas fácil acceder a liquidez, a financiación, porque ya no tienen que ir solo a las grandes fortunas, lo que a su vez facilita que cada vez haya más fondos.

Todo esto complica el proceso para las gestoras, porque el haber flexibilizado y facilitado el acceso a una base más amplia de inversores desde un punto de vista operativo, es mucho más complicado de gestionar. Sin embargo, para los inversores es algo tremendamente positivo, porque no solamente contribuye una facilidad para acceder a capital, sino que también es muy positivo para el sector. El private equity se ha visto tradicionalmente como algo exclusivo, pero ahora hay más conocimiento, más acceso y más información. Esto es esencial para el sector del private equity, ya que le va a ayudar a conseguir un crecimiento más acelerado y va a normalizar esta forma de inversión.

Esta estrategia conlleva un riesgo, pero no de pérdida, sino de liquidez. Y es que, al invertir en private equity, lo haces a largo plazo. Por ello, desde Cresceta recomiendan “invertir aquí una cantidad de la que no vas a necesitar disponer en un horizaonte temporal de medio plazo”. También señalan que “históricamente es una estrategia de inversión, que da una rentabilidad consistentemente buena, superior a la mayoría de los activos de inversión, y la volatilidad que asumes y la desviación o la fluctuación de tu ahorro, suele ser bastante baja”.

El private equity está triunfando entre los inversores impulsado por los pros que su inversión conlleva. Y es que, te dan la posibilidad de acceder a un activo que tradicionalmente ha dado muy buena rentabilidad, y además, es un activo que te aporta diversificación en tu cartera. Ramiro Iglesias añade que, este tipo de inversión, “contrarresta la exposición que puedas tener a través de otro tipo de oportunidades de inversión, como pueden ser la renta variable o la renta fija, ya que son activos no correlacionados”.

De los 65 billones de dólares estimados por Bain and Company que alcanzarán a principios de la próxima década los activos alternativos, los fondos de private equity acapararán la mitad, seguidos de los fondos de deuda privada, que pueden llegar a los 20 billones, y los de infraestructuras, que se moverán entre una horquilla de cinco y siete billones. Para los hedge funds y activos inmobiliarios, la consultora estima unos volúmenes de cuatro billones de dólares cada uno.

Desde BlackRock estiman un volumen de 3,5 billones de dólares para los activos de deuda privada en los próximos cuatro años. Está claro que hay muchas oportunidades aquí. De hecho, desde Crescenta ven tanto potencial que han sido innovadores al facilitar el acceso al inversor minorista a este vehículo de inversión. En este sentido, hacen hincapié en que "no hay que hacer market timing, hay que invertir consistentemente a largo plazo y, sobre todo, invertir con recurrencia en diferentes fondos, en diferentes estrategias".

Además, desde el punto de vista de la inversión, Ramiro Iglesias añade que ellos apuestan particularmente por el private equity buyout. "Es una estrategia de "fondo armario", a la que siempre tienes que tener exposición; y luego está el private equity growth, que es una estrategia que nosotros consideramos especialmente interesante, dada la coyuntura de mercado actual, porque esta estrategia invierte en compañías con base tecnológica, que, a lo largo de los últimos dos, tres años, han tenido una corrección en precio”. Por lo que, en su opinión, es el momento adecuado para invertir y crear carteras en compañías de mucha calidad, que están baratas para su compra.

Ha habido una evolución muy importante en las estructuras operativas para adaptarse a la nueva realidad y a la nueva base de inversores que se incorporan. La estructura ELTIF (Fondo de Inversión a Largo Plazo Europeo) es una de las más eficientes y de las que más se están usando para inversor no institucional. Y, además, hay que añadirle que las cifras históricas de los fondos de private equity son muy positivas, por lo que las perspectivas que manejan desde Crescenta también lo son.

Desde la primera gestora digital de private equity creen que es “un mercado que va a crecer cerca de doble dígito interanual a lo largo de los próximos cinco años. Es un mercado que va a experimentar un gran cambio, no solamente por el nuevo acceso a este tipo de inversión de diferentes segmentos, sino también porque cada vez va a haber mucha más información y mucha más liquidez”.

El private equity batió su propio récord en España al cierre de 2022 con 9.200 millones de euros invertidos. En general, gestoras tradicionalmente centradas en los mercados líquidos han apostado por entrar en los mercados privados. Y está claro que esta expansión hacia los mercados privados tiene diversas ventajas como una mayor vinculación que generan con el inversor, así como la posibilidad de acceder a un tipo de producto más difícil de replicar por parte de la gestión pasiva.

Por todo ello, Ramiro Iglesias, CEO y Co-Fundador de Crescenta confirma que lo seguirán de cerca porque creen que “dentro del ámbito financiero, es uno de esos mercados que van a vivir un cambio y una evolución grande y es una megatendencia internacional que se va a dinamizar muchísimo”.

¿Quieres participar en la conversación?