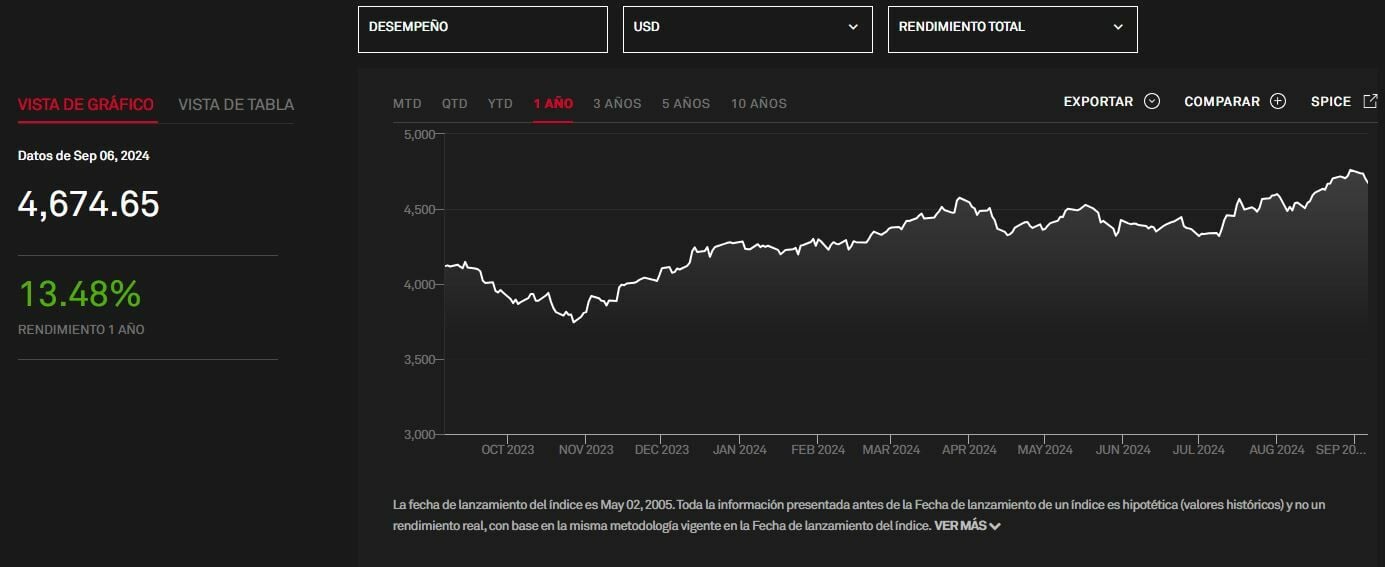

El arranque de septiembre ha sido complicado para el S&P 500, con una caída de un 4,3% solo en la primera semana. Y no es un caso aislado: en los últimos 10 años, el índice que representa un 80% de Wall Street ha caído de media un 2,3% en septiembre, según datos de FactSet. Eso lo convierte en el peor mes para este índice en esta última década. Además, el S&P 500 ha registrado pérdidas en cada uno de los últimos cuatro septiembres, incluida una fuerte caída del 9,3% en 2022.

Un buen modo de buscar tranquilidad y una fuente de ingresos estable es fijarse en los dividendos. Y en ese sentido, hay empresas que pagan de manera mucho más confiable que otras a sus accionistas.

De hecho, hay muchas empresas que utilizan dividendos estables y crecientes como señal de confianza en las perspectivas de sus empresas. Entre ellas brillan las denominadas Aristócratas del dividendo, un término utilizado para referirse a un grupo selecto de compañías del S&P 500 que han aumentado sus dividendos de manera constante año tras año durante al menos 25 ejercicios consecutivos.

Además de esta condición, los otros tres requisitos formales para que una empresa sea incluida en el S&P 500 Dividend Aristocrats Index son los siguientes: Ser miembro del índice S&P 500; mantener una capitalización de mercado (ajustada a la flotación) de al menos 3.000 millones de dólares; y mantener 5 millones de dólares en negociación diaria de acciones durante los últimos tres meses.

Actualmente hay 66 compañías que cumplen estas tres condiciones, repartidas en varios sectores, pero estas cinco son actualmente las que ofrecen una mayor rentabilidad por dividendo:

La primera de ellas es Franklin Resources, con una rentabilidad del 6,48%. Eso sí, hay que tener en cuenta que la firma de inversión no está teniendo un buen año en Bolsa, con una caída acumulada de más de un 25% en los últimos 12 meses.

Tras esta caída, los analistas le dan un potencial en Bolsa del 17% hasta los 22,41 dólares por acción, con un consejo mayoritario de ‘mantener’, según el consenso recogido por Reuters.

Realty Income ocupa la segunda posición de la lista con una rentabilidad por dividendo del 5,06%. Nada mal teniendo en cuenta que las firmas de inversión inmobiliaria raramente retribuyen a sus accionistas. El valor sube un 13% en los últimos doce meses, aunque los analistas le dan un potencial moderado del 3% hasta un precio objetivo medio de 64,3 dólares. La recomendación mayoritaria es de ‘mantener’.

T. Rowe Price Group, por su parte, ofrece una rentabilidad por dividendo del 4,88%. Los analistas dan al valor una recomendación de ‘mantener’ y un precio objetivo de 113,91 dólares que está un 12% por encima de la cotización actual. En los últimos 12 meses, baja un 7,5%.

Con una rentabilidad del 4,71% se presenta la petrolera Chevron, la que ofrece además un mayor potencial alcista: los analistas esperan que suba un 26,8% a medio plazo hasta los 175,7 dólares por acción. La recomendación mayoritaria es de ‘comprar’, según recoge Reuters. Chevron ha caído un 15% en los últimos 12 meses, tras las fuertes subidas que experimentó entre 2022 y 2023.

Amcor, dedicada a la fabricación de paquetes y todo tipo de embalajes, ofrece una rentabilidad por dividendo del 4,51%. Es la única del top 5 sin potencial alcista, de acuerdo con los analistas fundamentales. El precio objetivo medio de 10,32 dólares está un 7,70% por debajo de su cotización actual. La recomendación es de ‘mantener’. En el último año, acumula una subida del 17,50%.

¿Quieres participar en la conversación?