Un fondo Enhanced de Robeco es un fondo de inversión que invierte en un índice mejorado. ¿Qué quiere decir esto? Hace unos años tuve la oportunidad de estar en Ámsterdam conociendo al equipo que gestiona estos productos y salí maravillado. Imagina que quieres invertir en el S&P 500, pero sabes que hay compañías que no son especialmente buenas y si te compras un ETF vas a tener exposición a empresas no demasiado buenas y, además, pierdes los beneficios fiscales de los fondos de inversión. El equipo de Robeco hace lo siguiente: analiza constantemente las compañías del índice y crea un fondo en el que elimina las peores compañías, con perspectivas de crecimiento inferiores, etc. Y sobrepondera aquellas con mejores capacidades. De este modo podrás estar en el S&P de un modo mucho más eficiente. Por cierto, la herramienta que tienen para analizar qué compañías no escogen y cuáles sobreponderan es extraordinaria. Esto resulta muy interesante, pero imagina lo útil que puede llegar a ser para mercados no tan eficientes, como aquellos de menor capitalización, emergentes, o ciertas temáticas.

Resumiendo, estas estrategias Enhanced combinan los beneficios de la diversificación y exposición de mercado con una estrategia optimizada para mejorar la rentabilidad, gestionar el riesgo y fomentar la sostenibilidad. A continuación, te explico las principales bondades de estos productos.

1. Mejora de los rendimientos

A diferencia de los fondos pasivos tradicionales, que simplemente replican un índice de mercado, los productos Enhanced Indexing buscan generar una rentabilidad superior (o "alpha") mediante la selección estratégica de empresas con fundamentos sólidos. Utilizan modelos empíricos avanzados basados en factores como valor, calidad, momentum y revisiones de analistas, permitiendo aprovechar ineficiencias del mercado para superar los rendimientos del índice de referencia.

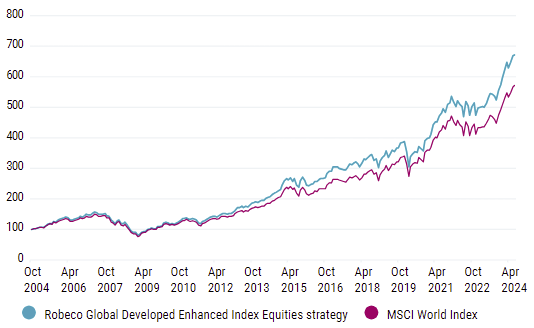

Por si te parece una cosa obvia que hacen todos los gestores, te voy a plantear una pregunta. ¿Cuántos fondos conoces que batan sistemáticamente a largo plazo al MSCI World? No digo un año, o algunos, sino de manera continuada y en plazos largos. Te dejo que investigues… Yo te voy a poner un fondo Enhanced de Robeco para veas su rentabilidad desde inicio comparado con este índice mundial. A veces una imagen vale más que mil palabras.

Fuente: Robeco

Y si bate a un índice como el MSCI World, imagina en mercado menos eficientes.

Fuente: Robeco

2. Control eficiente del riesgo

El riesgo se gestiona cuidadosamente en los productos Enhanced. Aunque las estrategias se enfocan en empresas más saludables, se mantienen límites estrictos a nivel de cartera, sector y empresa, garantizando que el perfil de riesgo relativo sea similar al del índice de referencia. Esto permite que la estrategia genere rendimientos adicionales sin aumentar significativamente el riesgo.

3. Integración de la sostenibilidad

Una de las grandes ventajas de estos productos es la integración de criterios de sostenibilidad en la toma de decisiones de inversión. A diferencia de las estrategias pasivas que replican índices sin discriminar, los productos Enhanced prefieren empresas con mejores perfiles de sostenibilidad, alineándose con los objetivos ESG. Esto no solo mejora el impacto social y ambiental de la inversión, sino que también contribuye a obtener mejores rendimientos a largo plazo.

4. Flexibilidad y personalización

Los productos Enhanced Indexing de Robeco permiten adaptarse a las preferencias y necesidades específicas de los inversores. En lugar de seguir ciegamente un índice, las carteras pueden ajustarse para cumplir con objetivos específicos de riesgo/rendimiento y sostenibilidad.

5. Transparencia y consistencia

La metodología detrás de estos productos es transparente y basada en reglas predefinidas, lo que fomenta la confianza entre los inversores. La combinación de un enfoque sistemático con la capacidad de adaptarse a cambios en las condiciones de mercado asegura resultados predecibles y consistentes a lo largo del tiempo. Además, se mantiene una diversificación que reduce el impacto de cualquier inversión individual en el rendimiento global de la cartera.

6. Resultados comprobados

Los productos Enhanced de Robeco tienen un historial probado de generación de alpha con un uso eficiente del riesgo. La estrategia ha demostrado un rendimiento estable tanto en mercados desarrollados como emergentes, destacándose entre sus pares por su capacidad de superar a los índices con un margen no pequeño. Hemos puesto el ejemplo del MSCI World o del de emergentes, pero puedes investigar por tu cuenta para ver cómo lo hacen con productos de renta fija también (spolier: baten a su índice).

7. Innovación continua

Robeco ha sido pionero en la evolución de estos productos, incorporando señales innovadoras de corto plazo y factores relacionados con la sostenibilidad, como el compromiso de los empleados y la eficiencia en el uso de recursos. Este enfoque innovador permite a la estrategia adaptarse a las dinámicas cambiantes del mercado, maximizando las oportunidades de rendimiento.

Estas son algunas de las ventajas que se me ocurren de este tipo de producto. Que me perdone si alguien tiene un fondo Enhanced de Robeco y ve otras ventajas de estos fondos que yo no veo, que probablemente las haya.

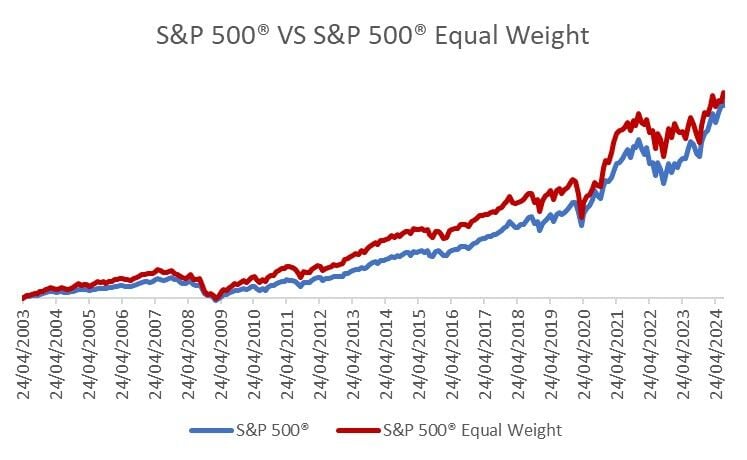

En un reciente artículo explicábamos cómo los índices equal weight solían obtener una rentabilidad a largo plazo superior a la de los índices sin equiponderar. Pues bien, las estrategias de Robeco permiten tener mayor exposición a aquellas compañías que ven con mayor potencial, reduciendo el peso o eliminando aquellas que no consideran atractivas. El resultado es un índice mejorado que va cambiando según los análisis del equipo gestor. De este modo han podido (me lo invento) sobreponderar NVIDIA en los años 2019-2024 e infraponderar Peloton. Es un ejemplo. Pero lo que hacen en el equipo de más de 50 gestores, es poder ser más equal weight o menos, cuando ellos lo consideran, subiendo o bajando la ponderación de ciertas compañías y eliminando otras. Es decir, las ventajas de los ETFs en un fondo de inversión y las ventajas de los fondos pasivos sin sus inconvenientes.

Fuente: Carlos Arenas Laorga

Si tienes curiosidad, mira estos fondos:

• QI Emerging Markets Enhanced Index Equities

• QI Global Developed Enhanced Index Equities

• QI Global Multi-Factor Credits

¿Quieres participar en la conversación?