El Oro ha vuelto a destacar en los mercados financieros, alcanzando recientemente máximos históricos en términos nominales, al superar los 2.500 dólares por onza en 2024. Esta revalorización lo ha posicionado como uno de los activos más rentables del año, capturando la atención de inversores y analistas. Sin embargo, cuando se ajusta por la inflación, el valor real del oro aún no ha superado el récord establecido en 1980, cuando alcanzó los 3.400 dólares en términos de poder adquisitivo actual. A pesar de ello, el recorrido alcista que ha mostrado el metal en los últimos dos años responde a una combinación de factores económicos y geopolíticos que han impulsado su demanda y precio.

Factores Económicos: la relación inversa entre el oro y los tipos de interés reales

Uno de los principales motores de la subida del oro ha sido el comportamiento de los tipos de interés reales, que tienen una relación inversa con el precio del metal. Esta relación se explica porque el oro, a diferencia de otros activos como bonos, acciones o inmuebles, no genera rendimientos periódicos (cupones, dividendos o alquileres). El oro es un activo que no paga intereses ni rentas, por lo que cuando los tipos de interés reales son altos, el coste de oportunidad de mantener oro se incrementa. En otras palabras, si los tipos reales son positivos, los inversores prefieren activos que ofrezcan rentabilidad directa, lo que disminuye el atractivo del oro.

Sin embargo, cuando los tipos de interés reales son bajos o negativos, como ha sucedido en los últimos años, el coste de oportunidad de tener oro se reduce drásticamente. Esto ha sucedido especialmente desde 2022, cuando los bancos centrales, liderados por la Reserva Federal de EE. UU. y el Banco Central Europeo, iniciaron una campaña agresiva de subida de tipos nominales para combatir la inflación. A medida que la inflación comenzó a moderarse en 2023, los mercados empezaron a anticipar una política monetaria más relajada, con tipos de interés reales más bajos o incluso negativos.

Este cambio en las expectativas ha sido clave en el repunte del oro, ya que con tipos de interés reales cercanos a cero o negativos, los inversores ven el oro como una protección contra la pérdida de valor de otras inversiones. Además, en un entorno donde la incertidumbre económica sigue siendo elevada, el oro se convierte en un refugio seguro para aquellos que buscan proteger su capital frente a la volatilidad de los mercados financieros.

Impacto de la inflación y los bancos centrales

La inflación ha sido otro factor que ha jugado un papel importante en el ascenso del oro. Durante gran parte de 2022, la inflación global alcanzó niveles no vistos en décadas, impulsada por problemas en la cadena de suministro, el aumento de los precios de la energía y las tensiones geopolíticas. Frente a esta situación, los bancos centrales adoptaron políticas monetarias restrictivas, subiendo agresivamente los tipos de interés nominales para controlar la inflación. Sin embargo, el ajuste monetario no ha sido uniforme en todas las economías, y mientras algunos países han comenzado a ver una reducción en sus tasas de inflación, otros todavía enfrentan presiones inflacionarias.

A medida que la inflación se estabiliza, pero los tipos de interés no suben al mismo ritmo, los tipos de interés reales han comenzado a descender. Esto ha llevado a una mayor demanda de oro, ya que el metal se percibe como una reserva de valor en tiempos de inflación muy elevada.

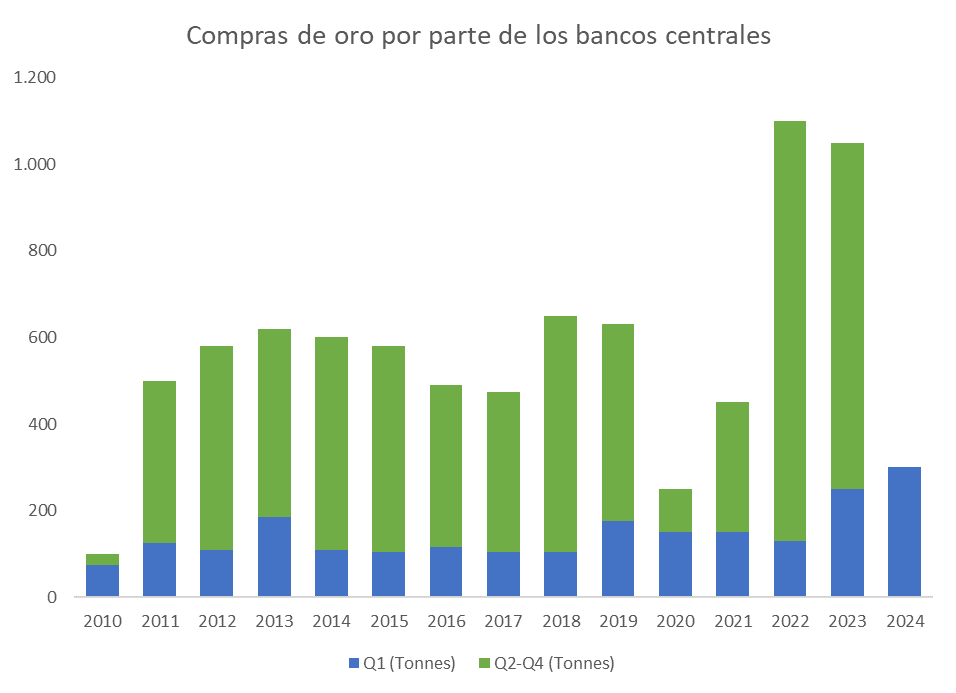

Además, los bancos centrales, que durante 2022 y 2023 aumentaron significativamente sus reservas de oro, han seguido apostando por este activo en 2024. El motivo es que, al mantener tipos de interés reales bajos y expectativas de inflación controlada, el oro se ha vuelto más atractivo para diversificar las carteras de reservas internacionales. A nivel mundial, las compras netas de oro por parte de los bancos centrales alcanzaron un récord de 1.082 toneladas en 2022, y aunque 2023 estuvo ligeramente por debajo, las compras siguieron siendo anormalmente altas, con 1.037 toneladas. Para 2024, las expectativas de las principales entidades monetarias indican que esta tendencia continuará.

Fuente: Carlos Arenas Laorga

Factores Geopolíticos: la guerra y la desconfianza hacia las monedas fiat

Además de los factores económicos, la geopolítica ha tenido un peso significativo en el aumento del precio del oro. La invasión de Ucrania en 2022 y las sanciones impuestas a Rusia por parte de Estados Unidos y Europa, que incluyeron la congelación de las reservas en dólares y euros del Banco Central ruso, desataron una desconfianza creciente hacia las monedas fiat (dinero fiduciario). Este tipo de sanciones, que afectaron el acceso de Rusia a sus reservas internacionales, ha hecho que muchos países no alineados con las potencias occidentales reconsideren su dependencia del dólar y el euro como reservas de valor.

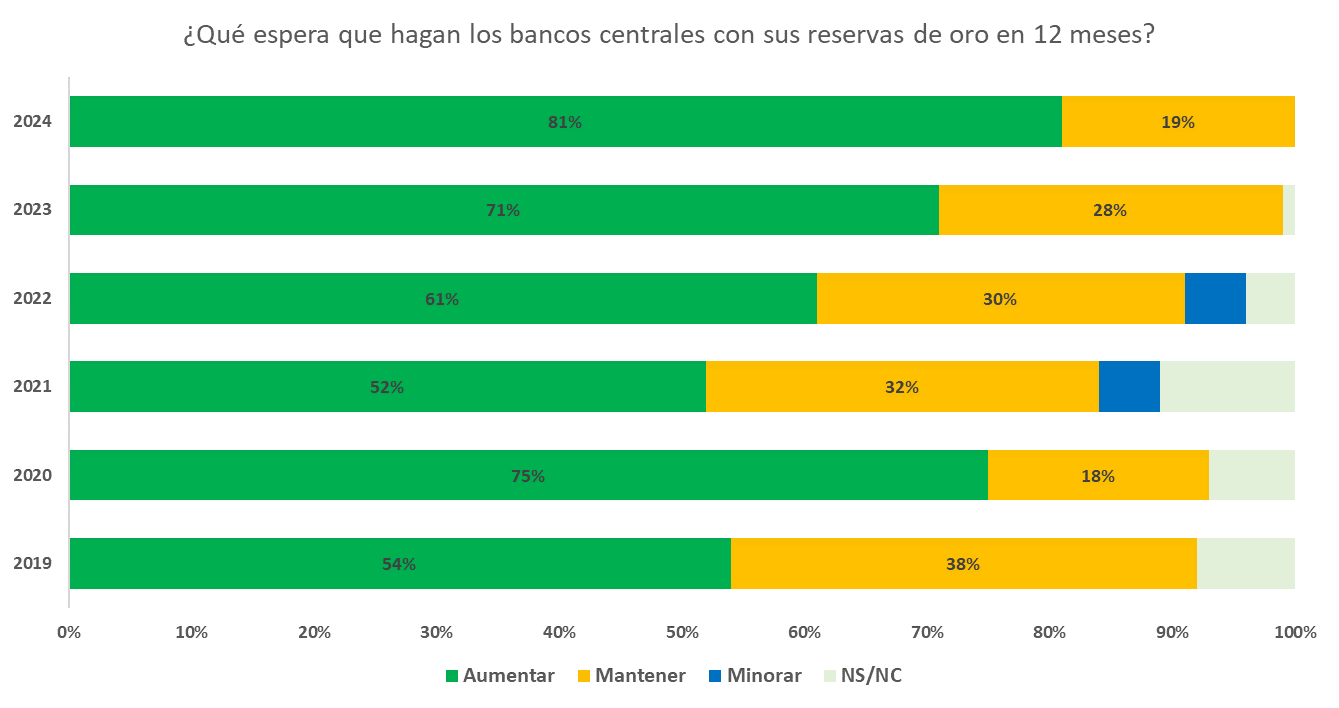

En este contexto, el oro ha ganado protagonismo como un activo seguro y aceptado internacionalmente, lo que ha llevado a muchos bancos centrales a incrementar sus reservas. Países como China y Rusia, que buscan protegerse de posibles sanciones futuras, han incrementado sus compras de oro. De hecho, cuando se les pregunta a los bancos centrales sobre sus planes de inversión en oro, el 81% de ellos indican que aumentarán sus reservas durante los próximos 12 meses, mientras que el 19% restante afirma que mantendrá sus actuales niveles. Ningún banco central tiene intención de reducir sus tenencias de oro, lo que refleja un amplio consenso sobre su importancia en un entorno de incertidumbre geopolítica.

Fuente: Carlos Arenas Laorga

El oro como refugio en tiempos de desconfianza

El oro ha demostrado ser el refugio por excelencia en tiempos de incertidumbre económica y geopolítica. Su precio, impulsado por la caída de los tipos de interés reales, la inflación y la creciente desconfianza hacia las monedas fiat, ha alcanzado máximos históricos nominales en 2024. A medida que los bancos centrales reducen su exposición al dólar y el euro, el oro se consolida como una reserva de valor clave en las carteras internacionales.

Aunque el oro no genera rentas directas como otros activos, su valor reside en su capacidad de mantener el poder adquisitivo y ofrecer protección frente a la volatilidad de los mercados y las tensiones internacionales. En un contexto donde la estabilidad económica y política parece cada vez más incierta, es probable que el oro siga desempeñando un papel fundamental en las estrategias de inversión y las reservas de bancos centrales de todo el mundo.