Estados Unidos alberga una de las economías más grandes y diversificadas del mundo, lo que significa que los inversores pueden beneficiarse de un espectro amplio de oportunidades en diversas industrias. Desde gigantes tecnológicos como Apple, NVIDIA, Microsoft, o Alphabet, entre otros, hasta conglomerados en sectores más tradicionales como la energía y la manufactura. El mercado estadounidense está lleno de empresas líderes en sus respectivos campos.

El mercado bursátil de Estados Unidos, representado por bolsas como el NYSE o el NASDAQ, es conocido por su gran liquidez y tamaño. Esto proporciona a los inversores la capacidad de comprar y vender acciones con relativa facilidad y acceso a una vasta gama de productos financieros, desde acciones hasta fondos. Esta facilidad de acceso y la abundancia de opciones pueden ayudar a los inversores a construir una cartera diversificada y adaptable a sus necesidades y objetivos financieros. Además, Estados Unidos es un líder global en innovación y tecnología. Las empresas tecnológicas de este país no solo son pioneras en sus campos, sino que también suelen marcar las tendencias y cambios que afectan a la economía global. Invertir en estas empresas permite a los inversores estar a la vanguardia de la tecnología y beneficiarse de los avances que constantemente se están realizando. Esta exposición puede ser crucial para aquellos que buscan crecimiento a largo plazo. De hecho, el fondo más rentable a 10 años es, precisamente, del sector tecnológico.

La seguridad jurídica y regulatoria es otro aspecto vital. Estados Unidos posee un sistema legal sólido y transparente, que protege los derechos de los inversores y garantiza un alto nivel de supervisión regulatoria. Esto ofrece un entorno más seguro y predecible en comparación con mercados donde la incertidumbre legal puede ser una preocupación constante. Los inversores pueden tener mayor tranquilidad sabiendo que sus inversiones están protegidas por un marco legal sólido. Quizá con menor regulación que Europa, pero no por ello peor.

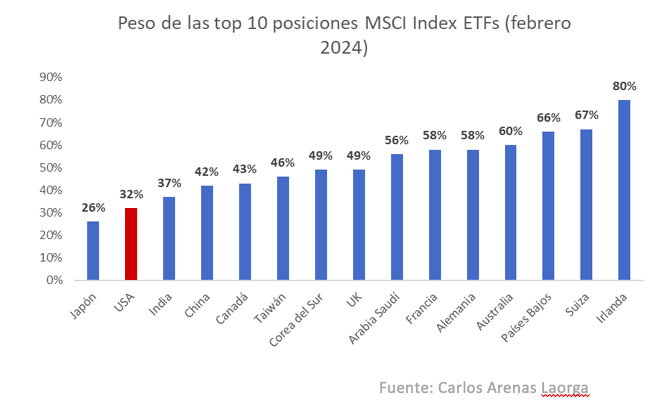

Históricamente, el mercado de valores estadounidense ha demostrado ser una fuente de retornos elevados a largo plazo. Aunque los riesgos siempre están presentes, los índices como el S&P 500 han proporcionado una tasa de crecimiento elevada (entorno al 10% anualizado) y constante a lo largo del tiempo. Me dan muchas ganas de poner unos cuantos gráficos para poner los dientes largos al lector, pero nos vamos a abstener en favor de la brevedad. Aunque hay un gráfico que no me resisto… Siempre se habla de la elevada concentración del mercado americano. En realidad, no es tan cierto. De hecho, el mercado estadounidense es de los menos concentrados, incluso contando con las 7 magníficas. ¿Lo sabías?

Para los inversores internacionales, invertir en Estados Unidos también ofrece la ventaja de diversificación geográfica. Al no depender únicamente de la economía y los mercados de su propio país, los inversores pueden reducir riesgos y mejorar el perfil de riesgo-remuneración de su cartera. Y es que, mucha parte de los revenues de los fondos que presentamos vienen de fuera de Estados Unidos debido a la internacionalización de sus compañías.

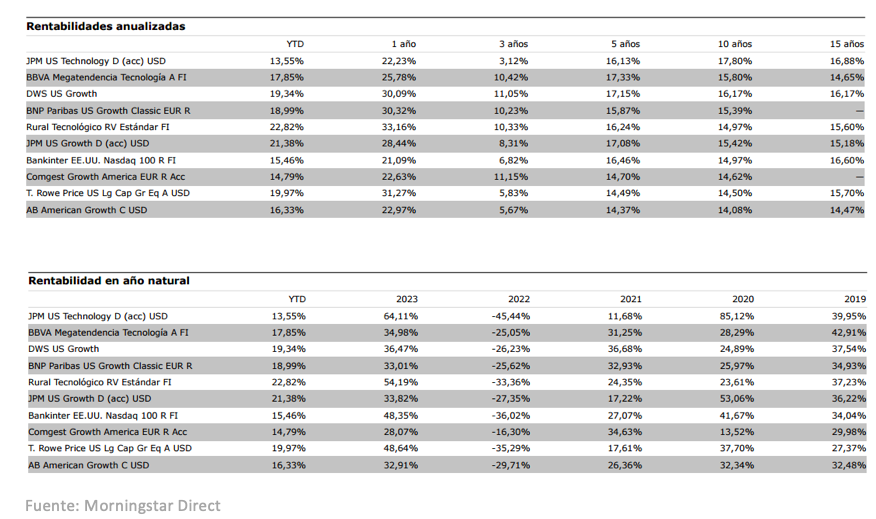

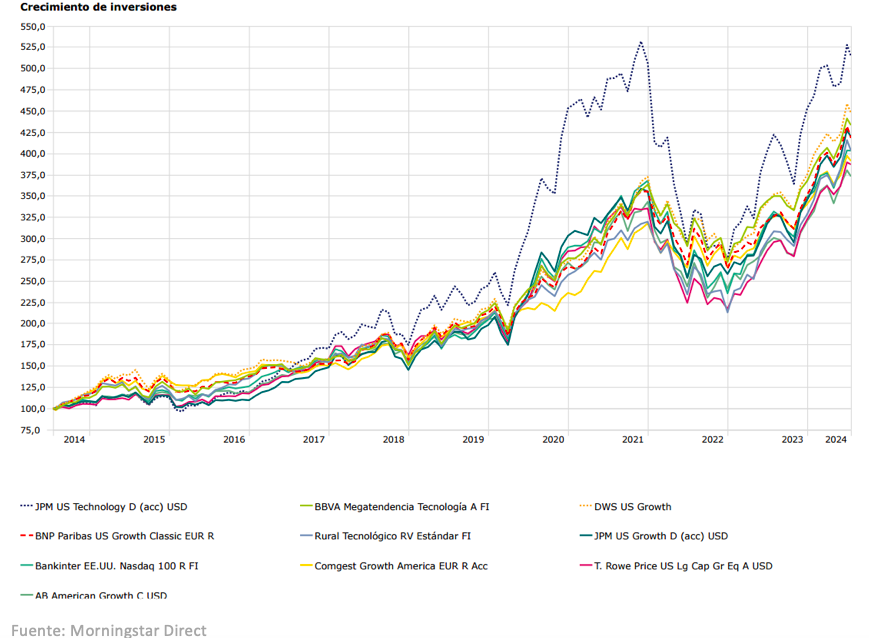

Las rentabilidades de los fondos que mostramos son para llevarse la mano a la boca abierta. Estamos hablado de rentabilidades de un 400-500% en 10 años, lo que supone una rentabilidad anualizada de casi el 18% para algunos fondos. Y eso contando con el año 2018, o con el fatídico 2022. ¿Sabes que quiere decir esto en términos de rentabilidad para un inversor como tú? Que, si dispones de 15 mil euros para invertir y eres capaz de hacer un ahorro mensual de 200 euros, después de 20 años, obtendrías 788 mil euros. De los cuales solo 63 mil serían del total de las aportaciones y 725 mil de los intereses generados. No está nada mal, ¿verdad?

No decimos que, en el futuro vaya a ser así, pero la inversión en EE.UU., tradicionalmente ha sido la más rentable. Y no existe periodo de 20 años con rentabilidad negativa. Ninguno. Repito: ninguno. Y otra vez, por si no ha quedado claro: ¡ninguno!

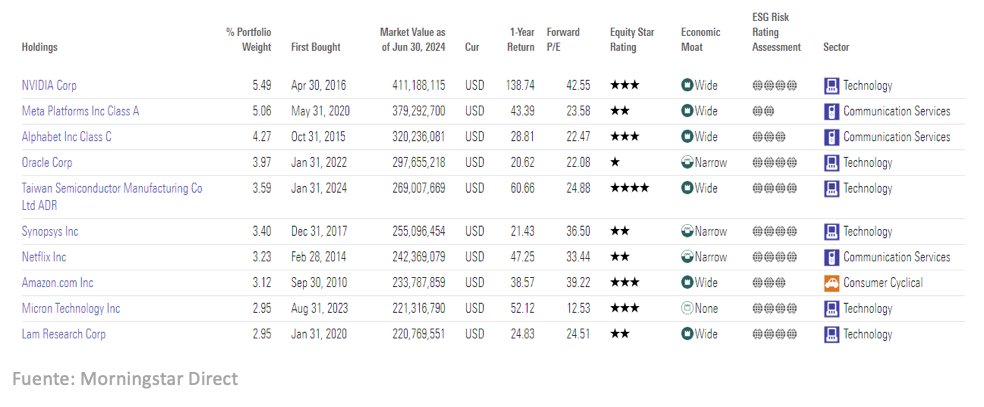

- JPM US Technology

Fondo centrado en la tecnología con unas 55 posiciones de ideas de convicción.

Sorprende la cantidad de años que ostenta una plaza en el primer cuartil de su categoría, a pesar de la elevada volatilidad. Por ejemplo, a 10 y 15 años es primer cuartil, pero también lo es en 2017, 2018, 2020 y 2023.

La beta a su sector es de 1,01. Es decir, refleja muy bien la exposición a este sector. Pero del mismo modo, la volatilidad es muy superior a la de otros fondos americanos mucho más tranquilos. En cualquier caso, muchos de los fondos que salen en la lista son estilo growth y con mayor exposición a tecnología.

Las compañías que tiene en cartera son muy conocidas, líderes y con gran visibilidad de ingresos.

Hay multitud de fondos que se quedan fuera de esta lista, aunque en términos de rentabilidad-riesgo sean mejores (aquí solo mencionamos a los más rentables). Se echan de manos algunos fondos de gestoras como JP Morgan (aunque hay uno growth entre el top 10), Franklin Templeton, o Morgan Stanley, entre otras.

Los otros 9 fondos de mayor rentabilidad en los últimos 10 años son:

2. BBVA Megatendencia Tecnología A FI

3. DWS US Growth

4. BNP Paribas US Growth Classic EUR R

5. Rural Tecnológico RV Estándar FI

6. JPM US Growth D (acc) USD

7. Bankinter EE.UU. Nasdaq 100 R FI

8. Comgest Growth America EUR R Acc

9. T. Rowe Price US Lg Cap Gr Eq A USD

10. AB American Growth C USD