De cara al segundo semestre de 2024 y a más largo plazo, estaremos pendientes del gasto deficitario de los gobiernos y de la posibilidad de que este impulse una subida de los tipos de interés. En los momentos más difíciles de la pandemia, los gobiernos de las economías desarrolladas pusieron en marcha unas medidas de estímulo fiscal sin precedentes para sostener sus economías. Cuatro años después, ese enorme gasto sigue desbocado. Los motivos pueden estar justificados, pero la falta de disciplina fiscal puede acabar pasando factura a los gobiernos en forma de mayores costes de endeudamiento.

Los gobiernos han tardado en reducir el déficit por dos razones:

- para blindar la recuperación económica frente a otras crisis (por ejemplo, el gasto público comunitario para proteger a los consumidores de un repunte en el precio del gas);

- el cambio climático y la defensa representan nuevas demandas estructurales para el gasto público.

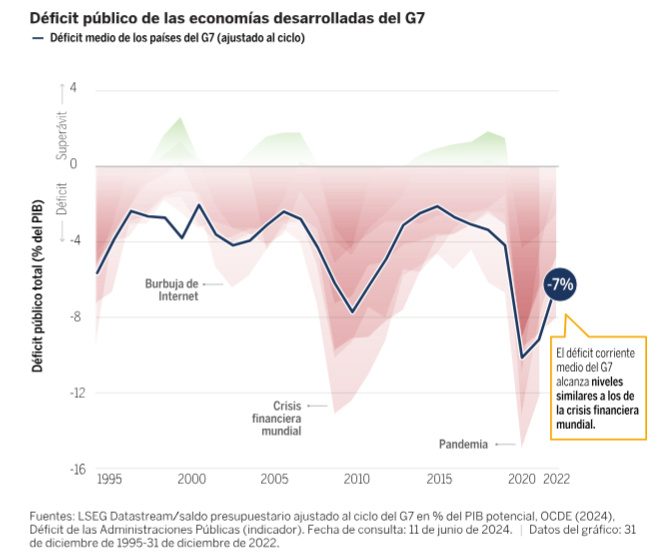

Por otro lado, los políticos tienden a aumentar el gasto en años electorales, y el enorme ciclo electoral global de este año en el mundo desarrollado ha jugado en contra de la moderación fiscal. Los datos de LSEG Datastream (gráfico 1) muestran que el déficit ajustado al ciclo de las economías desarrolladas se sitúa en casi el 7% del PIB estimado. Se trata de una cifra tan elevada como la registrada en los peores momentos de la crisis financiera mundial y solo algo mejor que los déficits presupuestarios observados durante la pandemia.

Gráfico 1

Deterioro en la dinámica del déficit

En los dos últimos años, el 85% de las economías desarrolladas han experimentado desviaciones presupuestarias. Según nuestros cálculos, la desviación media durante ese periodo ascendió al 4,5% del PIB. La desviación fiscal, explicada de forma sencilla, hace referencia a cualquier desviación sobre lo previsto en el plan de consolidación fiscal de un gobierno. Resulta preocupante que estos abultados déficits se hayan producido en un momento en el que el crecimiento nominal se ha disparado debido al fuerte impulso de la inflación. Este fuerte crecimiento nominal ha elevado los ingresos fiscales de los países. Sin embargo, los gobiernos, en lugar de ahorrar ese dividendo de la inflación, lo han gastado, lo que ha supuesto un deterioro importante de la resiliencia fiscal.

El mercado vuelve a valorar el riesgo fiscal

Aunque la inflación en el Reino Unido se ha mantenido elevada, los bonos del Estado (gilts) no se han recuperado por completo del fiasco del minipresupuesto de 2022. Asimismo, los inversores han ajustado de forma clara el precio de la deuda francesa, ampliando los diferenciales con respecto a Alemania y los Países Bajos y reduciéndolos con respecto a países como España, que tiene un nivel de deuda similar pero una dinámica de déficit más sólida.

En términos generales, sin embargo, el mercado se muestra relativamente tranquilo ante el riesgo fiscal a pesar de la acumulación de titulares negativos sobre el déficit. La razón podría ser que el mercado está más interesado en la relación entre la deuda y el PIB. En Europa, hay indicios sólidos de que los diferenciales de los países están más correlacionados con la variación de la ratio deuda/PIB que con los datos de déficit. La relación deuda/PIB ha sido mucho más favorable de lo que las cifras de desviación del déficit parecen indicar, debido a que:

- las primas a plazo se mantienen relativamente bajas, lo que ha limitado el aumento de los costes de los intereses;

- el fuerte crecimiento del PIB nominal ha contribuido a reducir estas ratios (efecto denominador).

Impacto en los costes de endeudamiento público

Si las primas a plazo aumentaran de forma más significativa o el PIB nominal experimentara un vuelco, estas sólidas dinámicas de deuda/PIB se desvanecerían rápidamente y el mercado podría notarlo. Una caída del PIB nominal es especialmente importante porque tiene un impacto inmediato, mientras que el aumento de las primas a plazo eleva gradualmente el coste promedio de los intereses debido a los vencimientos más largos de la deuda. Es probable que sea necesario aplicar una política monetaria más restrictiva para evitar un aumento más acusado de las primas a plazo o un deterioro del crecimiento nominal.

Los bancos centrales de los mercados desarrollados han considerado que la inflación elevada es en gran medida un fenómeno originado por la oferta y, por tanto, debería normalizarse con el tiempo, siempre que no afecte a las expectativas de inflación y los salarios. Por este motivo, las autoridades se han mostrado reacias a endurecer sus políticas hasta que el crecimiento se sitúe por debajo de la tendencia y se genere la atonía necesaria para devolver la inflación a la senda de los objetivos. Si esta situación cambiara —quizá por una reevaluación de los riesgos que rodean a la inflación— y las políticas se fijaran en un nivel mucho más restrictivo en relación con los dato de crecimiento e inflación, podría ser el catalizador para que el mercado se preocupara más por estas dinámicas fiscales, especialmente en EE. UU., el Reino Unido y Francia, donde los niveles parecen más proclives.