Cuando le preguntamos a Alfredo Echevarría, director de análisis de Lighthhouse sobre una joya por descubrir por parte de los analistas, reconoce que hay muchos ejemplos dentro de un mercado que cuenta con menor cobertura por parte de los analistas. Apunta a valores como Adolfo Dominguez, Alquiber Quality , CLERHP Estructuras , Grupo Insur o Nicolas Correa …entre otras aludiendo a que “el segmento de Micro Cap del mercado (valores por debajo de los 300 millones de capitalización) es muy interesante como fuente de inversión”.

En este sentido, Lighthouse busca dar visibilidad a este tipo de compañías, actualmente 35 (1 de cada 5 cotizadas en España) pero con el objetivo de llegar a las 50, a través de un análisis riguroso e independiente de sus perspectivas de crecimiento. “Esto es lo que necesita cualquier inversor para poder decidir si le interesa comprar una determinada acción o permanecer en ella”, asegura Echevarría.

Por otro lado, beneficia a las compañías objeto de cobertura por dos vías: “1) hace que las compañías sean más líquidas y 2) facilita el acceso de las compañías a los inversores, lo que es clave ya que les permite utilizar en mejores condiciones el mercado de renta variable como fuente de financiación”

Cuando Lighthouse inició su actividad en 2018 la tasa de orfandad del mercado español (el porcentaje de valores sin ninguna cobertura de análisis) superaba el 40%. “Hoy, si Lighthouse no existiera, esa tasa seguiría en ese nivel. Y, entre otras razones, gracias a Lighthouse, el porcentaje de valores huérfanos del mercado español (agregando Mercado Continuo y BME Growth) se ha reducido a la mitad (22%). Lo que convierte al mercado español en uno de los mejor cubiertos de Europa”.

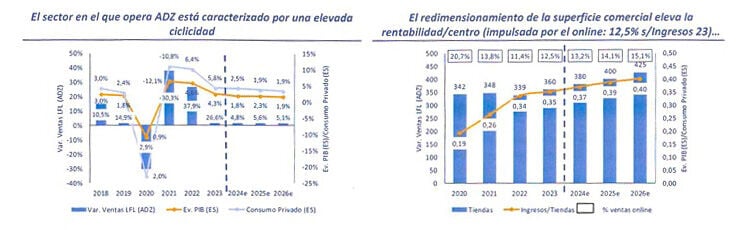

Si miramos algunos de los valores con mejor disposición, Adolfo Dominguez cerró 2023 superando expectativas con crecimiento a doble dígito y confirmando el éxito de su reestructuración. En 2024, la clave está en la mayor exclusividad de sus colecciones donde el canal online juega un papel fundamental y con una capacidad de consolidar los niveles de rentabilidad generando un cash flow positivo que le lleve a ingresos de doble dígito hasta 2026 tanto en ingresos como en EBITDA.

Los riesgos que presenta este valor, en línea con los que tienen otras compañías del sector, son la subida de la inflación y el riesgo de divisas, especialmente la de México y Japón, donde se centra su negocio. El valor, dice el informe, “está a las puertas de un despegue aunque el comportamiento de la acción no recoge el potencial derivado del giro estratégico de la compañía”.

CLERHP Estructuras es otro de los “destacados” por Echevarría. Un valor con una capitalización de 57 millones de euros para el que se espera un “fuerte salto en ingresos” durante este ejercicio gracias a la ejecución de la cartera de proyectos con un EBITDA recurrente que podría subir hasta los 12 millones de euros.

El crecimiento de la compañía se asienta en tres pilares: el proyecto Larimar City & Resorts, que fue un punto de inflexión para la compañía y que tendrá impacto en sus cuentas desde 2025, cuando pasará a ser promotora turística y residencial en República Dominicana. Será importante ver el ritmo de las ventas y entregas, que en gran medida depende del proyecto Larimar y además, debido a esto también, la compañía tendrá un salto en ingresos y EBITDA hasta 2026,cuando se prevé que alcance ingresos de 145,8 millones y multiplique su EBITDA por 8x,hasta los 33,9 millones.

En cuanto a los riesgos de la compañía, tal y como se desprende del informe, está la disparidad entre el tamaño del proyecto Larimar y el balance actual de Clerhp, con un patrimonio a cierre de 2023 de 6,2 millones de euros, que puesto en relación al megaproyecto “implica un riesgo teórico, financiero y contable, evidente ya que la capacidad de responder a imprevistos es mínima”.

sin contar con ese proyecto, el EV/EBITDA de la compañía estaría a 5,7 veces según la estimación para 2024, 5,1x para 2025 y 2,0x para 2026… Por lo que Clerhp “es una acción singular del inmobiliario español y dados los números es un valor obligatoriamente a vigilar”, dice el informe.

Por último, Kompuestos es un valor que apenas capitaliza los 10 millones de euros. Desde la casa de análisis creen que este año puede ser clave para que la compañía cierre con un crecimiento de ingresos de un dígito con una mejora del margen EBITDA recurrente hasta el 8,7%. En pro de la compañía está su capacidad para seguir mejorando en márgenes gracias a enfocarse en la línea de negocio de especialidades de mayor valor añadido y de sus productos bioplásticos a favor de la regulación que le permite beneficiarse del viento regulatorio favorable y a la economía circular.

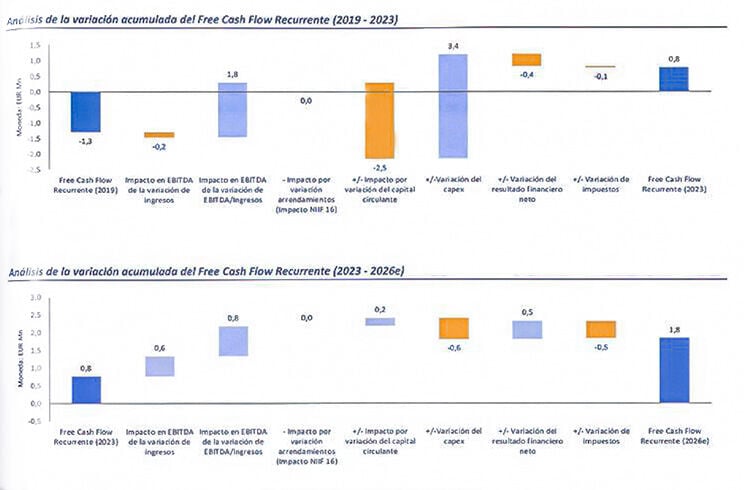

De cara a los próximos años, la mejora del Ebitda recurrente debería impulsar la generación de caja. “para el período proyectado estimamos un crecimiento a un sólo dígito medio hasta los 52,6 millones de euros en 2026e. Aunque gracias a la capacidad de mejorar en márgenes el Ebitda recurrente crecerá a ritmos de dos dígitos hasta los 5,2 millones de euros. Y dado que a medio plazo no requiere de inversiones significativas, en 2026 esperamos un FCF Recurrente de 1,8 millones”

Sobre los riesgos, destacan el elevado apalancamiento financiero y la elevada competencia. Desde Lighhouse destacan el potencial de reserva de valor que tiene la compañía, medido por un FCF yield estimado de 9,1% tras las caídas que acumula el valor en el año, “lo que hace evidente que la capacidad de mejorar el Ebitda recurrente y el FCF todavía pasa desapercibida por el mercado”.