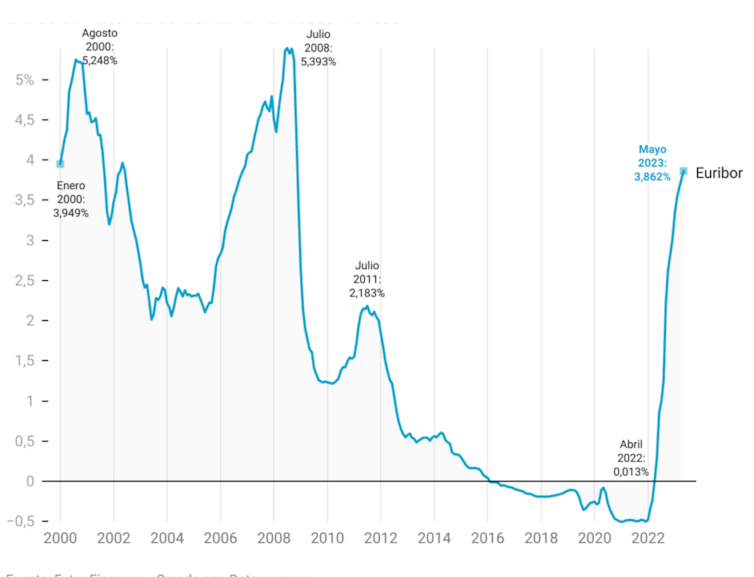

La vertiginosa subida del Euribor (el índice de referencia de prácticamente todas la hipotecas con tipo variable) en el último año ha despertado las dudas de cualquiera que actualmente tenga o vaya a necesitar un préstamo hipotecario. ¿Qué hago? ¿Cambio mi préstamo variable a un tipo fijo? ¿Pido el préstamo hipotecario que voy a necesitar a tipo fijo o variable?

Para poder responder con algo de solvencia es necesario conocer cada caso, su realidad financiera y las ofertas que tiene cada uno por parte de sus entidades financieras. Pero hay algunos criterios generales que podemos tener en cuenta al contratar una hipoteca. Empezando por entender las diferencias entre tipo fijo y tipo variable, así como sus ventajas.

El tipo fijo

Un préstamo de tipo fijo tiene una ventaja fundamental que los economistas valoramos mucho porque es escasa: la certeza. En un mundo lleno de incertidumbres, saber ahora cuánto se va a pagar de préstamo durante los siguientes 25 años es una gran ventaja. Una ventaja que vale dinero.

Cuando una empresa, o una familia, calcula su estructura de costes, tener una partida (generalmente la mayor) fijada supone un alivio. Habrá que ver si esa cuota permite vivir con holgura y atendiendo a imprevistos. Pero la hipoteca ya no será un "susto". Y eso, claro, tiene un precio. De hecho, durante un tiempo se pagará más con esta modalidad que con el tipo variable.

Otra ventaja del tipo fijo es que la inflación ayuda especialmente al endeudado. ¿Cómo es posible? ¿La inflación no era mala para todo? Para el que está endeudado, no. Y, para el que está endeudado a tipo fijo, se podría decir que es casi "una bendición". ¿Por qué? En esencia porque con la inflación es previsible que los ingresos suban –a lo largo de los años, los salarios subirán, puede que menos que la inflación, pero subirán– mientras que la cuota se mantendrá fija.

Así, si la cuota era, por ejemplo, un 30% de los ingresos, conforme vayan subiendo los ingresos por la inflación puede acabar suponiendo solo un 15% de los mismos. ¿Pasa esto con la cuota variable? A largo plazo, sí. Pero el deudor puede llevarse muchos sustos por el camino, porque ya se sabe cómo se combate la inflación: con subidas de tipos de interés.

La desventaja del tipo fijo ya la adelantábamos al principio: durante varios años (dependiendo del tipo fijo acordado con el banco) se estará pagando más que si el tipo fuese variable. La mentalidad que hay que tener al respecto es la misma que cuando se contrata un seguro: durante muchos años pagaremos el seguro del coche sin haberlo utilizado. En el caso de contratar una hipoteca, con esta modalidad tenemos la certeza de que en el futuro no se va a pagar más.

El tipo variable a la hora de contratar una hipoteca

El tipo variable tiene la ventaja (especialmente en el corto plazo) de que la cuota es menor que con el tipo fijo, dadas las ofertas de las entidades financieras. Y lo del corto o largo plazo no es ninguna tontería. Una subida del Euríbor hace más daño a un préstamo en los primeros años de vida del mismo, cuando queda todavía mucho por amortizar.

La desventaja del variable también es evidente. De un año a otro puede haber una subida importante en las cuotas. A una hipoteca que le queden 200.000 euros y 20 años, una subida del Euríbor de 4 puntos, como la que ha habido en España estos últimos meses, supone pagar 400 euros más al mes y eso puede suponer un problema para muchas economías domésticas.

Análisis de las finanzas familiares

Como decíamos al principio, habría que analizar la situación financiera de cada uno para ver qué modalidad le conviene más, porque en 25 años de préstamo hipotecario los tipos van a pasar por cuatro o cinco ciclos de subidas y bajadas.

Pero ¿qué conviene hacer justo ahora, en junio de 2023? ¿Un contrato fijo o uno variable? ¿Cambio mi préstamo, o ya es tarde? Debemos tener en cuenta que la contratación de un préstamo hipotecario es probablemente la operación financiera más importante de las familias. Por eso, no hay que dejarse deslumbrar por las “ofertas del primer año” cuando generalmente se trata de operaciones a 20 o 25 años. Se debe de comparar y hacer números, muchos números.

Quizás lo más importante sea hacer un cálculo de pérdidas y ganancias a partir de dos preguntas. La primera: con mis ingresos, ¿a partir de qué punto la cuota al contratar una hipoteca me supone un problema? Y la segunda, ¿puedo vivir con la cuota que me sale con el préstamo a tipo fijo? Esas son las cuestiones a las que hay que contestar con honestidad. Es más, si a un préstamo le quedan más de 15 años de vigencia no es aún tarde para hacerse estas preguntas.

¿Qué va a pasar con los tipos?

En el largo plazo, la respuesta es muy fácil: en 20 años los tipos van a fluctuar. También podemos afirmar que lo que se ha vivido en Europa y EEUU de 2016 a 2022, con tipos de interés negativos, es algo absolutamente inusual y que será muy complicado volver a ver algo así. Además, tampoco es "sano" para las economías que los tipos de interés sean negativos.

El Euríbor está ahora mismo sobre el 4%. ¿Es alto? Sí, pero en 2008, por ejemplo, estuvo al 5,3%. ¿Qué dicen los mercados? Los mercados predicen bajadas de tipos de interés para 2024. Estas bajadas se pueden acelerar si entramos en una recesión importante, pero el BCE ya ha advertido de que no cejará en su empeño de luchar contra la inflación.

De todas formas, insisto en que contratar una hipoteca es una operación a 20 o 25 años de media. Lo que pase en los próximos 18 meses (que es lo máximo que predicen los mercados, que además se suelen equivocar) vale de poco para un periodo tan largo.

Además de examinar su economía familiar antes de contratar su hipoteca, no se deje deslumbrar por unas buenas condiciones para el primer año: son anecdóticas en una operación tan larga.

Si elige el tipo fijo, no se torture cuando los tipos de interés estén más bajos que su préstamo. Y por supuesto, no escuche a sus vecinos y amigos cuando presuman de lo que les ha bajado la cuota. Puede estar seguro de que no le contarán cuánto les sube cuando suben los tipos de interés. Y, desde luego, no dormirán tan tranquilos como usted.

Álvaro Bañón Irujo, Profesor de Dirección Financiera e Inversiones, Universidad de Navarra.

Este artículo fue publicado originalmente en The Conversation. Lea el original.