Un antiguo primer ministro británico, Harold Wilson, es famoso por comentar que una semana es mucho tiempo en política. Pero en el mundo de las finanzas, parece que todo puede cambiar en solo dos días.

Solo transcurrieron 48 horas entre la declaración del Silicon Valley Bank (SVB), con sede en EEUU el 8 de marzo que anunciaba que estaba tratando de recaudar 2.500 millones de dólares (2.000 millones de libras esterlinas) para reparar un agujero en su balance, y el anuncio del regulador estadounidense Federal Deposit Insurance Corporation de que el banco había colapsado.

En su punto álgido en 2021, SVB tenía un valor de 44.000 millones de dólares y gestionaba más de 200.000 millones de dólares en activos. Hace tan solo una semana era la decimosexta entidad de depósito de Estados Unidos, y ahora se ha convertido en la segunda mayor quiebra bancaria de la historia del país. Solo el colapso de Washington Mutual durante la crisis financiera mundial de 2008 fue mayor.

Aunque SVB llevaba algún tiempo con problemas, la rapidez de su colapso tomó por sorpresa a casi todos los comentaristas, así como a sus clientes, en su mayoría del sector tecnológico. Las empresas tecnológicas de todo el mundo tenían su efectivo bloqueado en depósitos de SVB y estaban preocupadas por cómo iban a pagar a sus trabajadores y sus facturas hasta que se anunció el apoyo del gobierno en EEUU, junto con el acuerdo de HSBC para comprar la rama británica de SVB.

Y parece que el pánico contra SVB que anunció su colapso -según algunas métricas, la más rápida de la historia- se está extendiendo a otras instituciones con características similares. El 12 de marzo, dos días después de la quiebra de SVB, los reguladores de Nueva York cerraron Signature Bank, citando el riesgo sistémico.

Pero, ¿lo que le ocurrió al SVB era imprevisible e inevitable? Mi investigación sugiere que no. Mi último libro sobre la historia de las crisis financieras, Calming the Storms: the Carry Trade, the Banking School and British Financial Crises Since 1825, se publicó casualmente el día antes de la quiebra del SVB y describe tres situaciones en las que puede desencadenarse una crisis bancaria.

Por qué se hundió el Silicon Valley Bank (SVB)

Una causa potencial es cuando los cambios en los tipos de interés entre países provocan movimientos en los flujos de capital que se inician o detienen repentinamente a medida que los inversores persiguen mejores tipos. Esto afecta a la disponibilidad de financiación. Esto es lo que ocurrió durante la crisis crediticia de 2007 que precedió a la crisis financiera mundial, pero no estuvo detrás de la quiebra de SVB.

La quiebra de SVB sí está relacionada con las otras dos situaciones que describo en mi libro.

La primera es cuando los tipos de interés suben rápidamente. La causa puede ser la reacción de un banco central ante un repunte de la inflación, una guerra o un mercado laboral tenso. De hecho, la Reserva Federal, junto con otros bancos centrales, ha subido los tipos desde una banda del 0,25%-0,5% al 4,5%-4,75% en los últimos 12 meses.

Los tipos más altos endurecen las condiciones crediticias. Esto dificulta la financiación de las instituciones financieras, al tiempo que perjudica el valor de sus préstamos y activos existentes.

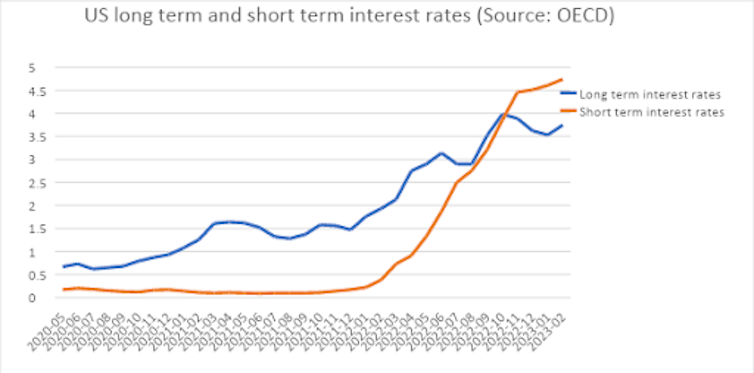

La segunda se produce cuando los tipos de interés a corto plazo suben por encima de los tipos a largo plazo, como ha ocurrido en Estados Unidos en los últimos meses. Durante la pandemia, las nuevas empresas tecnológicas a las que les sobraba dinero de las rondas de financiación en un mundo de dinero fácil colocaron sus depósitos en el SVB. Ante la escasa demanda de préstamos por parte de este sector, SVB invirtió la mayor parte del dinero en bonos a largo plazo, principalmente títulos respaldados por hipotecas y bonos del Tesoro estadounidense.

En resumen, el SVB tomaba fondos depositados principalmente a corto plazo y los inmovilizaba en inversiones a largo plazo. Entonces, en los últimos meses, los tipos a corto plazo subieron más que los rendimientos de los bonos a más largo plazo (véase el gráfico siguiente). Esto se debe a que los tipos de interés se dispararon, gracias a las subidas de tipos de la Reserva Federal.

Evolución de los tipos de interés en EE.UU.

Con rondas de financiación más difíciles de conseguir en un entorno de tipos de interés altos, las empresas tecnológicas empezaron a retirar y gastar sus depósitos. Al mismo tiempo, estos tipos más altos provocaron una caída de los precios de los bonos en los que SVB había estado invirtiendo. Esto redujo los márgenes de beneficio del SVB y puso su balance en una situación delicada.

La situación empeoró porque SVB tuvo que vender algunos de sus bonos a más largo plazo con pérdidas para financiar los depósitos que sus clientes estaban retirando del banco. La noticia de las ventas hizo que los depositantes retiraran más fondos, que tuvieron que financiarse con más ventas. Se produjo un círculo vicioso.

El anuncio del 8 de marzo de que SVB estaba tratando de recaudar 2.500 millones de dólares para tapar el agujero en su balance dejado por estas ventas de activos desencadenó el pánico bancario que acabó con él.

Preocupación por el riesgo sistémico

¿Hasta qué punto debe preocuparnos la quiebra de SVB? No es un actor importante en el sistema financiero mundial. También es caso único en la banca moderna en términos de su dependencia de un sector para su base de clientes y la vulnerabilidad de su balance a las subidas de los tipos de interés.

Pero incluso si el colapso de SVB no desencadena una crisis financiera más amplia, debería servir de importante advertencia. La rápida subida de los tipos de interés en el último año ha fragilizado la economía mundial.

Los banqueros centrales del mundo están recorriendo un estrecho camino para intentar combatir la inflación sin perjudicar la estabilidad financiera. Los banqueros centrales deben gestionar los tipos de interés con más cuidado, mientras que los reguladores deberían disuadir al sector financiero de pedir prestado a corto plazo para prestar a largo plazo sin una cobertura suficiente de los riesgos que ello conlleva.

También es importante que los bancos centrales vigilen el impacto que las diferencias de tipos de interés y los flujos de capital transfronterizos tienen en el crédito disponible tanto para los bancos como para las empresas. Incluso si las quiebras de SVB y Signature resultan no ser más que “pequeñas dificultades locales” (citando a otro ex primer ministro del Reino Unido, Harold Macmillan), los riesgos sistémicos que su colapso ha puesto de manifiesto ya no pueden ignorarse.

Charles Read, Fellow in Economics and History at Corpus Christi College, University of Cambridge

Este artículo fue publicado originalmente en The Conversation. Lea el original.