El Precio Valor Contable, por sus siglas PVC, es lo que se conoce como el valor en libros o valor contable respecto del precio de la acción.

Es una de las ratios del análisis fundamental que resulta esencial para conocer si una empresa está sobrevaluada o no lo está, e incluso infravaluada por el mercado, aunque recordemos que no hablamos de una ciencia exacta. Un indicador que muchos prefieren al PER para saber si una acción está o no cara en bolsa. Vamos a analizar los mejores por esta ratio dentro del selectivo español en este momento.

El PVC establece la relación que existe entre el valor contable, es decir el valor en libros de una acción y cómo cotizan en tiempo real sus acciones. Los expertos del mercado consideran que, si el valor contable de la compañía iguala o supera al precio de cotización de sus títulos en el mercado, ésta podría ser una buena inversión. Y todo lo que esté por debajo de uno señala que los inversores consideran que el activo de la empresa está por debajo de lo que refleja la contabilidad de la compañía. Las tres elegidas cumplen con creces esa condición.

Es decir, el PVC se establece con el precio por título dividido por los fondos propios por acción. Esto en el plano individual, aunque de forma global también se puede obtener si dividimos la capitalización entre los fondos propios de la compañía.

Y estos son tres de los más baratos que podemos encontrar en el selectivo bursátil español: ArcelorMittal, Unicaja y Grifols A

Es uno de los que, habitualmente encabezan esta clasificación, con una ratio que le otorga una clara infravaloración al estar pagando, en su precio, 0,43v su valor en libros.

De hecho así lo indica, María Mira, analista fundamental de Estrategias de Inversión. "En una valoración por múltiplos y bajo previsión para el cierre de 2024 (BPA 4€/acción) ArcelorMittal no cotiza cara. El mercado descuenta un PER de 6,62v; P/Ventas ronda las 0,38v, comparativamente moderado y el EV/EBITDA tiene claro margen de mejora, 3,86v en 2024e".

Y destaca además la experta fundamental que "también por Valor Contable ArcelorMittal está infravalorada, el mercado paga tan solo 0,4v su valor en libros, frente a un ratio PVC medio para las compañías del selectivo Ibex 35 de 2v. Además, la retribución al accionista vía dividendo se complementa con la fuerte recompra de acciones por parte de la compañía".

En lo que va de año el valor baja un 5,16% mientras que sube un 1,5% en la última semana y apenas experimenta cambios, de un 1% en el trimestre. Es un valor en el que las recomendaciones, con el consenso de Reuters en la mano impulsan a comprar con precio objetivo medio de 30,74 euros por acción, mientras que su potencial alcanza un 29%.

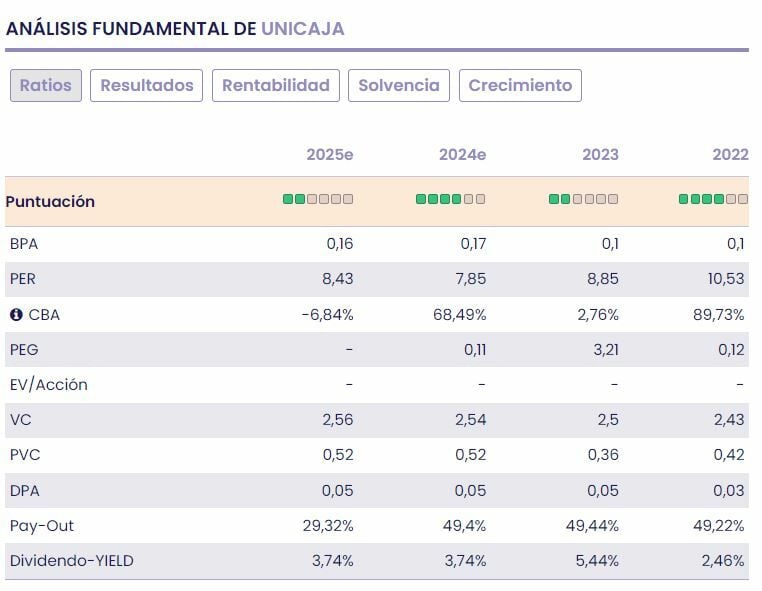

Es el gran exponente y 'representante' del sector bancario, habitual en estas clasificaciones, en este Top3 que pone sobre la mesa un precio valor contable para sus acciones de 0,52v su valor en libros.

Para la analista fundamental de Ei, María Mira, "en una valoración por múltiplos y en base a nuestra previsión de resultados para el cierre 2024, el mercado paga un PER de 5,6v para Unicaja, frente a una media sectorial de 6v. Descuento por PVC de 0.52v para Unicaja, el más barato junto con Sabadell y frente a las 0.69v de media para la banca cotizada en España y con una rentabilidad dividendo-Yield nada despreciable".

Se trata de un valor con gran recorrido en lo que va de año, a pesar de las caídas de ayer, avanza casi un 50% en lo que va de 2024, mientras que su revalorización en el último mes alcanza el 4,6%.

En cuanto a las recomendaciones, lo cierto es que el consenso de Reuters, apuesta por comprar sus acciones con PO de 1,41 euros por acción y un posible recorrido alcista sobre sus acciones del 10%.

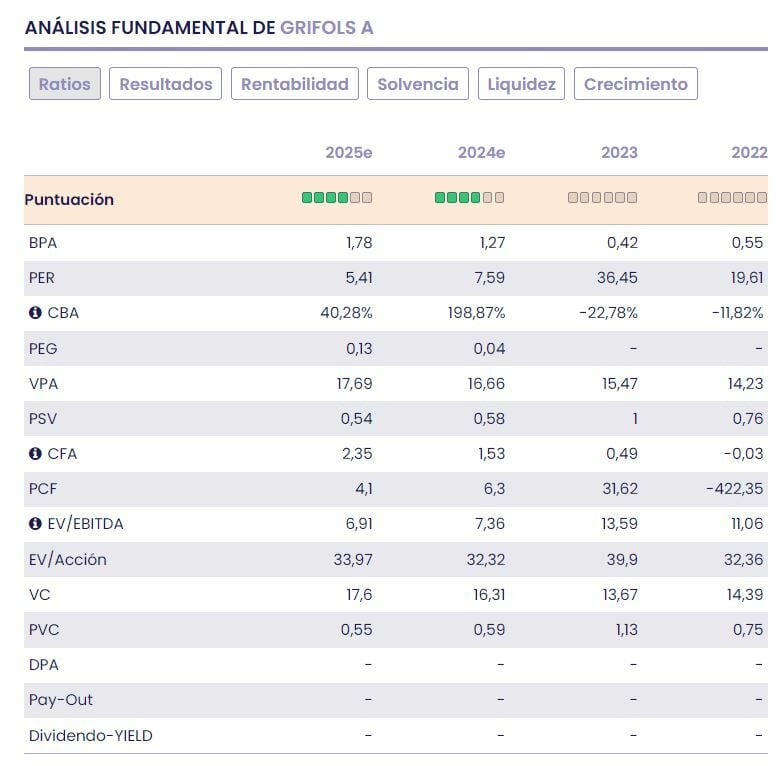

Para el caso de la compañía de hemoderivados hablamos de un antes y un después desde el pasado mes de enero, tras el devastador informe de Gotham City Research que valoró en cero sus acciones, por lo que, ahora mismo su precio valor contable es de 0,55 veces su valor en libros, claramente bajo.

El claro problema de Grifols siguen siendo sus perspectivas de futuro, tras el cierre de la operación de venta del 20% de su participación en Shanghai Blood a Haier por 1.800 millones de dólares. Su problemas en la contabilidad y, en especial, de credibilidad en el mercado, lo colocan en una posición difícil dentro del Ibex 35, como el valor que más volatilidad presenta y el que más cede desde el comienzo del año, un 37,8% por encima de Solaria.

De momento, a pesar de la caída, en el último mes el valor se ha revalorizado un 7% trimestral y un 8% mensual, mientras que, en las recomendaciones de consenso entre los analistas que recoge Reuters, encontramos la calificación de compra de sus acciones, con PO de 17,29 euros por acción, con un potencial del 83,5%.

Santander va más allá y otorga un posible avance para sus acciones del 160% hasta los 25 euros por acción, con el consejo de sobreponderar el valor.