No todo el mundo económico se circunscribe en EEUU a Wall Street. En Chicago, de donde proceden algunos de los hedge funds más cuantiosos del planeta, encontramos el Chicago Board Options Exchange, cotiza el que mundialmente se conoce como 'el índice del miedo' o Fear Index, el indicador de la volatilidad denominado VIX.

Y siempre nos acordamos de él cuando se producen situaciones como la que estamos viviendo en estos precisos momentos, ya que su comportamiento suele ser inversamente proporcional al de los mercados. Aunque esto, en situaciones intermedias no siempre se produce, cuando los mercados globales bajan a plomo, el VIX reverdece.

El conocido como 'índice del miedo' tiene 31 años de vida, sus inicios datan de 1993, por lo que el CBOE, en sus siglas en inglés, creó este indicador que, lo que en realidad proyecta, es la volatilidad que marca el indicador por excelencia de Estados Unidos, el S&P 500, que engloba las principales empresas del país en todos los ámbitos, en los próximos 30 días.

Es decir, se encarga de anticipar qué pasará a futuro en Wall Street, en esa interconexión de efecto dominó que, en la mayoría de los casos, hace que las bolsas globales clonen la tendencia de los indicadores neoyorkinos. Con posterioridad, ese índice se ha extendido a los niveles sectoriales e incluso estableciendo la volatilidad de los indicadores europeos.

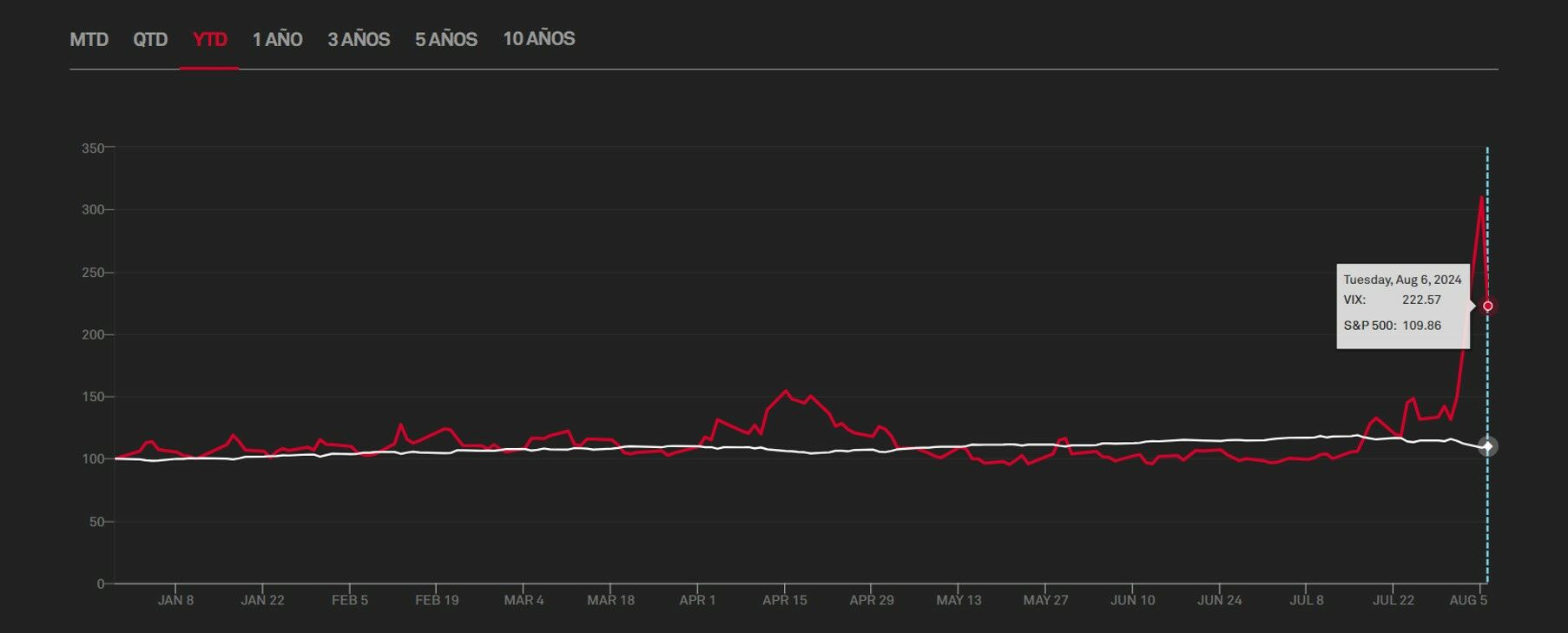

A pesar de que, para el común de los inversores en épocas normales, el VIX pasa desapercibido, en niveles de entre 10, en el mejor y 30 en el peor de los casos, en lo que llevamos de año, a pesar de las subidas que se habían acumulado, sube la friolera de un 154,5%.

Solo en una semana acumula avances del 79%, del 153% en un mes y del 139,5% en un trimestre. Y recordemos que, el lunes pasado se revalorizaba por encima del 80% para recortar, en la sesión de ayer, hasta un 19% en los momentos de mayor caída.

Y, para que nos hagamos una idea de la envergadura de las caídas, en términos de VIX, no se había visto nada igual en el mercado desde la intervención de la Fed en marzo de 2020, durante la pandemia del Covid-19, segun los datos recogidos por FactSet. En realidad, alcanzó niveles de hasta 65, para luego reducirse el martes a la mitad y enfriar el ánimo de los inversores.

De hecho, desde hace cuatro años, a menudo cotiza por debajo de su media a largo plazo de 20. Algunos expertos del mercado han especulado con que la proliferación de otros tipos de derivados, incluido el aumento de las transacciones en contratos con vencimiento a cero, podría estar contribuyendo a eso.

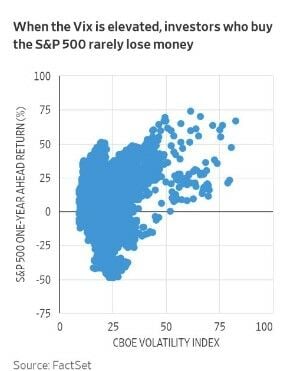

Si bien los picos del VIX suelen coincidir con fuertes liquidaciones en el mercado, también pueden ser de corta duración y preceder a un repunte de las acciones, como indicaban estos días en la CNBC.

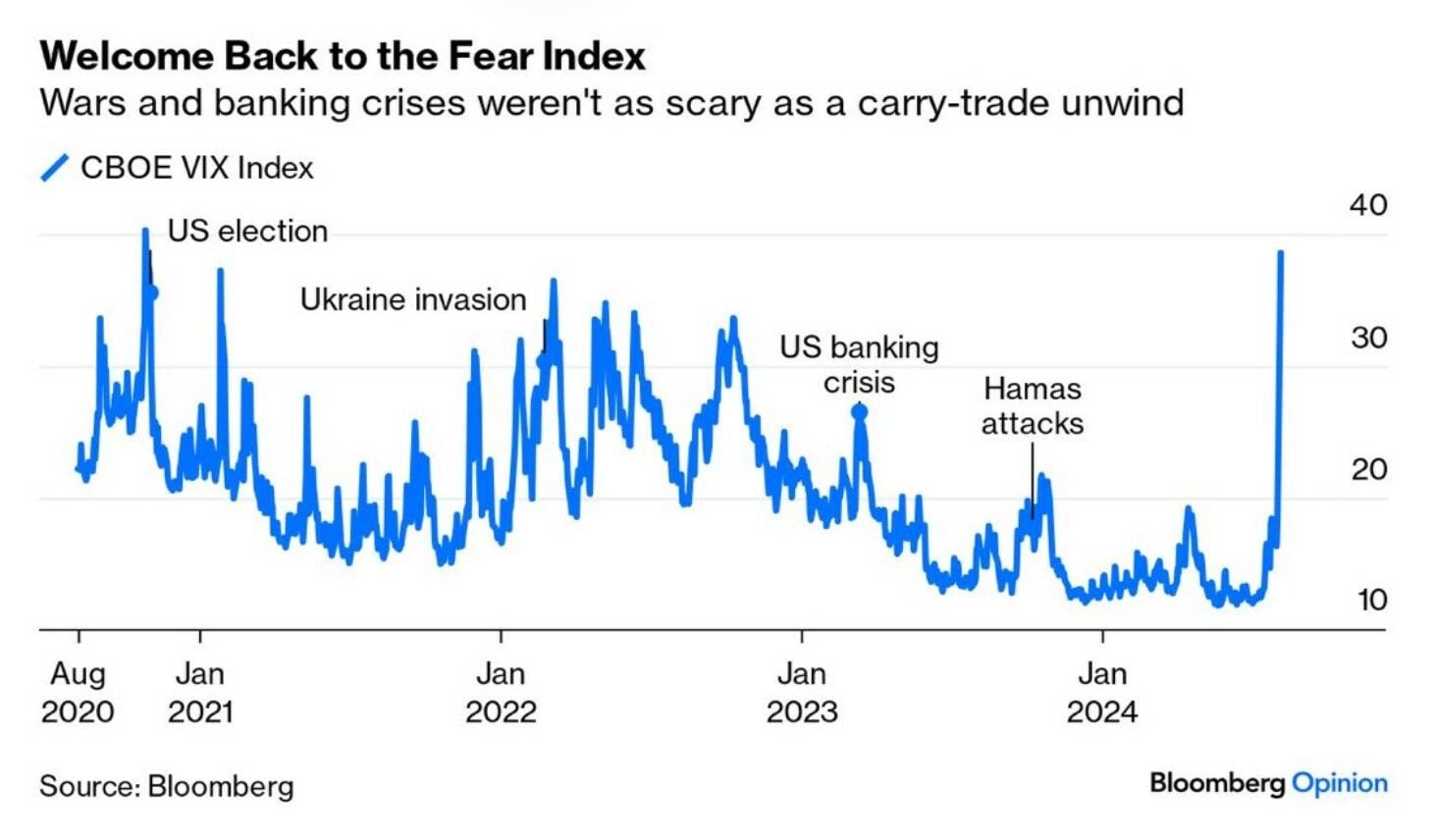

Pero para conocer su verdadero impacto, lo mejor es acercarnos hacia su gráfico y ver acontecimientos muy significativos, problemas geoestratégicos globales de primer orden que han afectado a los mercados financieros.

Ahí encontramos las últimas, más reñidas y disputadas dentro y fuera de las urnas, con asalto al Capitolio de EEUU incluido, elecciones presidenciales de hace cuatro años entre Biden y Trump, la invasión rusa de Ucrania, la crisis bancaria de EEUU, de sus bancos medianos y su efecto global en las entidades, y el repunte actual.

De hecho, una de las claves futuras pasa sin duda por sus futuros movimientos en los próximos días. Para el responsable de investigación de Fundstrat, Tom Lee, uno de los fundamentos es seguir muy de cerca al VIX en estos próximos días, porque, considera que "cuando el VIX alcanza su punto máximo y comienza a caer, la recuperación puede ser igual de rápida". Algo que puede estar sucediendo en estos momentos.

Aunque si miramos la historia, el 87% de las veces, los inversores que compraron el S& P 500 en días en que el VIX cerró a 30 o más terminaron ganando dinero un año después. Veremos si ahora se da esa circunstancia.

Ahora mismo, las caídas son de un tercio de la subida cosechada el pasado lunes, y algunos expertos del mercado consideran que, se ha producido justo tres días después de que comenzaran las ventas, con continuidad y durante tres días, el pasado jueves, en un movimiento que estiman claramente inusual.

Pero se correlaciona directamente con un S&P 500, el indicador director global en los mercados, que había pasado cerca de un año, en concreto 356 sesiones, sin movimientos a la baja del 2% o superiores. Se trataba de su racha más larga sin caídas importantes desde nada menos que 2007, de ahí la contención hasta ahora del VIX.

Desde SpotGamma, su fundador Brent Kochuba destaca que se está produciendo una reversión en las operaciones de corta volatilidad que han prevalecido durante el mes de julio, de forma que, es probable que, este cambio, eleve a niveles exponenciales los niveles del VIX. Y sobre todo, valga la redundancia, la excesiva volatilidad del índice que lo mide.

¿Quieres participar en la conversación?