Aunque existe debate respecto a calificar como crisis el momento que atraviesa el sistema bancario, es innegable que en las últimas semanas el miedo ha trascendido fronteras. La salud de la banca a nivel internacional está en el ojo del huracán desde la intervención del Silicon Valley Bank (SVB), a principios de marzo de 2023.

Tipos catalizadores

En la medida en que se considera que las subidas consecutivas de los tipos de interés por parte de los bancos centrales han sido el catalizador de esta crisis, se ha generado un importante debate sobre qué deben hacer ahora las autoridades monetarias.

Si el Banco Central Europeo (BCE) decidiera no continuar con la subida de tipos los mercados podrían leer que existen problemas en el sistema bancario de la eurozona. Pero si continúan las subidas de tipos, el impacto en los balances de las entidades puede ser relevante por dos razones:

- El riesgo de interés –esto es, la probabilidad de que los activos pierdan valor debido a cambios en los tipos de interés– tendría un efecto inmediato sobre los bancos que tengan como activos bonos a muy largo plazo sin cubrir.

- La posibilidad de que esa subida de tipos se traslade a empresas y familias y genere problemas de morosidad.

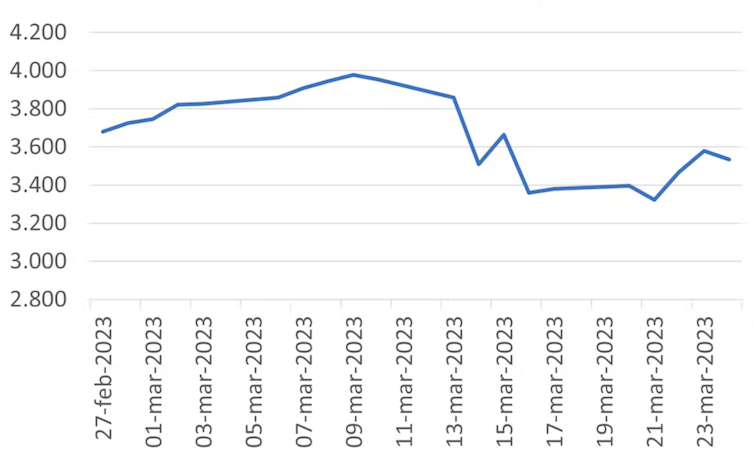

Las dudas sobre los movimientos futuros del BCE se han traducido ya en caídas sustanciales del euribor a 12 meses, que recoge en parte las expectativas de los agentes económicos sobre los tipos de interés oficiales del dinero. De hecho, este índice pasó de un máximo del 3,98% el 9 de marzo, al 3,53% el 24 de ese mismo mes. Esa reducción de casi medio punto suaviza, en cierto modo, las expectativas de subidas de tipos por parte del BCE.

Aspectos a vigilar

Para que el sector bancario recupere la calma es indispensable una adecuada gestión de sus activos y pasivos. Así se puede evitar una crisis de duración; estas se producen cuando hay una excesiva sensibilidad de los activos bancarios a las variaciones de los tipos de interés.

La supervisión bancaria no debe limitarse solo a los bancos más grandes y de carácter sistémico. Como hemos visto en casos recientes, una crisis en un banco mediano puede generar todo un terremoto en el sistema bancario en su conjunto. Por tanto, es fundamental que los reguladores y supervisores presten atención a los bancos de menor tamaño y se aseguren de que están operando de manera sólida y estable.

Es necesario que se den garantías a los depósitos bancarios. Los ahorradores deben sentir la seguridad de que sus ahorros están protegidos y que no corren el riesgo de perder su dinero en caso de una crisis bancaria.

Europa está debatiendo sobre la necesidad de profundizar en la unión bancaria para establecer garantías comunes a los depósitos bancarios de la zona euro. Así, estarían protegidos en el caso de una crisis, independientemente del país en el que se encontrasen los bancos. Esto daría más seguridad y confianza a los depositantes y, por tanto, también a los mercados financieros.

Recetas para recuperar la confianza

En el caso del derrumbe del banco suizo Credit Suisse y su posterior compra por parte de UBS, el objetivo principal de esta adquisición ha sido mantener la confianza de los inversores y asegurar la estabilidad del sector bancario suizo.

En contraste, el Gobierno de EEUU permitió la quiebra del Silicon Valley Bank, pero protegiendo los depósitos de sus clientes y manteniendo una estrecha vigilancia sobre las demás entidades financieras. La caída del SVB ha generado incertidumbre y podría afectar directamente al consumo de las familias estadounidenses.

Las crisis financieras, y en particular las bancarias, han jalonado la historia de la economía mundial de forma reiterada a lo largo del tiempo. Decía el economista estadounidense Charles P. Kindleberger que estas se han producido aproximadamente cada 10 años a lo largo de los últimos 400 años.

Dado que las crisis y los pánicos bancarios pueden tener consecuencias muy graves para el sector, y la economía, resulta vital mejorar la regulación financiera.

Se requiere que reguladores, bancos y entidades públicas tomen medidas para restaurar la estabilidad financiera y garantizar la solvencia de los bancos afectados.

Además, es crucial establecer regulaciones financieras claras y estrictas para prevenir futuras crisis, incluyendo requisitos de capital y liquidez, supervisión y auditoría independiente, y prácticas responsables de préstamo y gestión de riesgos por parte de los bancos.

Eliseo Navarro Arribas, Catedrático de Universidad de Economía Financiera, Universidad de Alcalá; Ana M. Escribano López, Profesora Titular de Universidad, Área de Economía Financiera, Departamento de Análisis Económico y Finanzas, Universidad de Castilla-La Mancha; Carlos Esparcia Sanchís, Profesor Ayudante Doctor, Área de Economía Financiera, Departamento de Análisis Económico y Finanzas, Universidad de Castilla-La Mancha y Francisco Jareño Cebrián, Catedrático de Universidad, Área de Economía Financiera, Departamento de Análisis Económico y Finanzas, Universidad de Castilla-La Mancha

Este artículo fue publicado originalmente en The Conversation. Lea el original.